1962年致合伙人信

基本原则

有些合伙人向我坦白(此处用词准确),很难把我的年度致合伙人信从头到尾啃完。鉴于我的信一年比一年长,我打算在首页总结一下要点。这些要点大家都应该了然于心。对大多数合伙人来说,这些内容只是无意义的重复,但我宁可要十个合伙人里有九个无聊到打哈欠,也不希望剩下的一个产生误解。

1、我们没有保底收益。那些每月提取0.5%的合伙人,本质上是在撤出自己的资金。如果我们某一年的年度收益超过6%,他们提取的才是收益,同时本金也会增加。如果我们的收益不到6%,那么月度付款就会从本金中提取。

2、假如某一年我们的业绩不到6%,那么对每月提钱的合伙人来说,后一年能提到的钱就会变少。

3、我们但凡提到年度收益或损失,指的都是市场公允价格;换句话说,是用我们年底的资产市价除以年初的资产市价。这样得出的业绩,和为了征税而计算的变现后的业绩,结果上可能有很大的不同。

4、我们不用绝对数额评判业绩的好坏。我们是和证券大市做对比,比如道琼斯工业平均指数和头部投资公司的业绩。不论是赚是赔,只要我们的业绩优于这些标杆,我们就认为这一年是成功的。如果跑输了,那大家尽可以扔西红柿砸我们。

5、要想评判投资业绩,我认为以五年为周期是合适的,最少也要三年。我可以确信,我们的业绩会有那么几年落后于道指,甚至可能是大幅落后。但如果在三年甚至更长时间内一直落后,那咱们就该给自己的钱找个更好的去处了——除非遇到例外情况,比如这三年是个超级投机牛市。

6、我要做的不是预测股票大市的涨跌。如果你认为我有能力预测涨跌,或者认为做投资需要预测涨跌,你就不该继续当合伙人。

7、我不能向合伙人保证业绩结果。但我可以保证的是:

a、我们的投资是基于内在价值,而非市场热度

b、我们会在买入时寻求足够安全边际、并且分散仓位,将资本发生永久性损失(而非短期的市价下跌)的可能性最小化

c、我和我的妻子儿女会将所有净资产投入合伙公司

我们1962年的业绩

我多次告诉合伙人,在道指下跌的年份,我们的相对表现就会非常耀眼。而在道指上涨的年份,不管涨多涨少,我们都会因羞愧而脸红。1962年,我的话印证了。

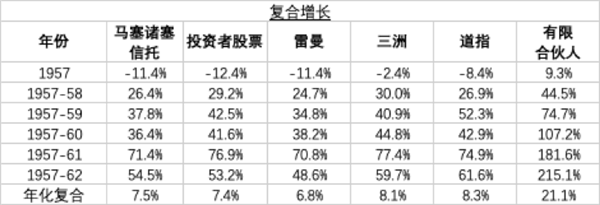

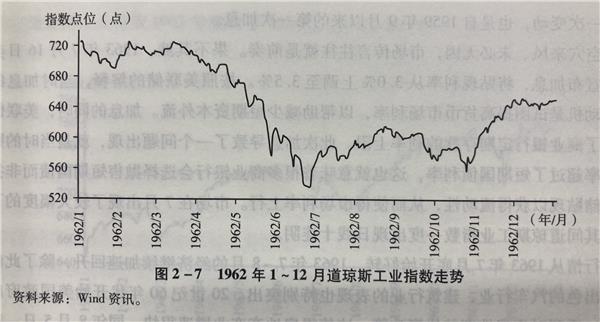

由于最后几个月上涨得很猛,以道指为代表的大市并没有像大家想象的那样暴跌。道指从开年的731点跌到6月的535点,年底则涨到652点。1960年年底,道指是616点,大家可以看到过去几年的波动还是很大的,但投资者群体总的来说还是在1959或1960年的水平原地踏步。如果1962年持有道指(一些在1961年春风得意的人大概会后悔自己没买道指),他们的资产市值会缩水79.04点,相当于下跌了10.8%。然而,道指的分红大约有23.30点,算上之后道指下跌了7.6%。我们去年的业绩是13.9%。下面,我们对比了道指每年的表现、合伙公司的业绩、以及全程持有至今的有限合伙人的收益。

下面的表格以复利方式计算了累计收益和年化收益。

我的观点(未经学术证实)是,长期来看,股权基金每年能跑赢道指十个点就是极限了,所以大家不妨适当放低未来预期。

合伙人有时会问,资金规模会不会影响我们的业绩。这一点我在去年的年度信中已经论述过。我的结论是,资金规模的增加有时有助于业绩,有时会妨碍业绩,但总体来说,我不觉得我们的业绩会受到负面影响。我曾承诺过,一旦我改变观点,一定会告知各位合伙人。在1957年年初,合伙企业的总资产有303726美元,到1962年年初增加到了7178500美元。迄今为止,虽然资金量增加了,但我们跑赢道指的幅度并未减小。

其他投资公司

除了和道指对比,我们还经常列表格和其他投资公司做对比,包括两家最大的专注普通股投资的开放式投资公司(共同基金)和两家最大的封闭式投资公司。这四家公司分别是马萨诸塞投资者信托、投资者股票基金、三洲公司,以及雷曼公司,他们总共掌管着30亿美元的资金。在总资金量200亿美元的投资公司行业,他们非常具有代表性。我认为,他们的业绩和绝大多数银行信托、投顾公司比较接近,后两种类型的机构总共掌握的资金还要远大于他们。

我列出下方的表格是想证明,道指作为评判投资业绩的标杆,并不是一个能轻易战胜的对手。上述四家公司的精英人士们每年收取大约七百万美元的费用,这还只是业内的冰山一角。然而,公众花钱雇来的这些高薪人士的业绩还不如道指。我这番话不是要指责他们。鉴于他们受到的条条框框的束缚、以及数十亿计的资金规模,能做到此等成绩已经很好了。他们的可贵之处并不体现在业绩上。

我们的投资组合和投资方法和上述公司截然不同。然而,除了在合伙公司的投资,大多数合伙人也投资于其他投资公司,它们的业绩和上述投资公司的业绩是类似的。正因如此,我认为用它们的业绩来对比也是有意义的。

复利的乐趣

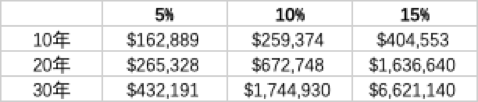

我在某些地方看到,当年伊莎贝拉女王为哥伦布航海提供的资金大约是三万美元。大家通常认为这是一笔还不错的风险投资。但假如我们排除掉发现西半球带来的精神价值,即使哥伦布把发现的土地全部据为己有,这笔投资的收益率还不如投资IBM的收益率高。粗略算下来,如果每年有4%的收益率,这三万美元到1962年会变成2000000000000美元(不是政府统计员的人可能会看花眼:这个数字是2万亿美元)。当年把曼哈顿岛从印第安人手里买下来,有人对此感到愧疚,但曼哈顿岛价值的类似增长也许能安慰到他们。这种奇妙的几何增长证明:活得够长、复利的幅度够大,两件事只要能做到一个就不得了。对于怎么活得更长,我实在是没什么好主意。

以下表格是十万美元在5%、10%、15%的收益率下增长10、20、30年的结果。看着小数字每年增长一点点、最终变成巨大的数字,总会让人惊讶。正因如此,虽然我们总是竭尽全力,但我们认为每年跑赢道指几个点就是很不错的成绩了。十年二十年后,这几个点带来的差异是巨大的。

我们的运作方式

我们的投资可以拆分为三部分。这三部分的性质截然不同,我们给各部分分配资金的多少,会对我们的业绩(和道指对比)造成重要的影响。我们会对具体的仓位分配有所计划,但很多时候也取决于偶然因素。

第一部分包含了普通的被低估的证券(以下称为“普通型”),我们对这些公司没有话语权,也不知道价值回归需要多长时间。在这几年里,这部分持仓的占比是最大的,比另外几部分都要多。其中,有五到六家公司的持仓比较重(各占总资产的5%-10%),另外十到十五家公司的仓位轻一些。

有时价值会很快回归,有时则需要几年时间。在我们买入的时候,这些股票似乎没什么上涨的理由。然而,正是因为它们缺乏魅力、难以立刻博得市场青睐,我们能以极低的价格买入。相对于价格来说,它们的价值要大得多。每次交易的时候,这些多出来的价值都会为我们构建舒适的安全边际。安全边际,结合适当的分散持仓,便形成了一个既安全又有足够潜力的组合。我们不打算赚走这些股票上的最后一分钱,只要在买入价格和企业的合理价格之间找一个折中价卖出,我们就满意了。

很多时候,“普通型”机会有点像在“搭便车”。这种情况下,我们认为控股股东已经做好计划,要把公司的低效资产好好利用起来。在桑伯恩公司和邓普斯特公司,我们亲自下场做了这些事,但在条件相同的情况下,我们宁愿其他人替我们做。很显然,在这种案例里,我们不仅要充分评估价值,而且要时刻注意控股股东的动向。

“普通型”持仓经常和道指同进同退。一支股票哪怕已经很便宜了,依然可能继续下跌。在迅速下跌的市场中,这部分持仓的跌幅很可能和道指类似。在几年的时间里,我相信“普通型”能跑赢道指,而在1961年这种快速上涨的年份里,它们将取得最好的成绩。当然,在下跌市场中,它们也是最脆弱的那部分。在1962年,“普通型”持仓不仅没给我们赚钱,甚至是跑输道指的。

我们的第二部分是“运作型”。这些证券的价格取决于公司所采取的行动,而不取决于市场上买卖双方的供需。换句话说,我们能大致预测这些证券的收益、风险,以及取得收益的大致时间。涉及合并、清算、重组、分拆等行动的,都算是“运作型”的范畴。近几年,综合型石油公司对石油生产商的收购给我们提供了很多这类机会。

这类持仓将年复一年地为我们带来相对稳定的收益,并且很少受道指的影响。显然,如果我们将大部分持仓都用于“运作型”,那么在道指下跌的年份,我们的表现会很好,而在道指上涨的年份则很差。

幸运的是,我们1962年的持仓里,很多都是“运作型”。我之前说过,这并不是因为我预测了市场,而是因为去年“运作型”相比于“普通型”的机会更大。也正因为“运作型”的占比很大,我们下半年的市场表现并不算好。

这几年里,“运作型”一直是我们的第二大持仓。我们约有十到十五支这种股票,有的刚开始运作,有的则已经进入最后阶段。鉴于它们预期回报比较高、受市场影响的程度低,因此我认为这一部分的持仓比较安全,值得借钱扩大仓位。举例来说,大家收到我们的审计报告后,会发现我们去年付给银行和经纪人7.5万美元的利息。我们借款的利率大约是5%,也就是说去年朝他们借了大约150万美元。鉴于1962年市场是下跌的,大家可能以为这样借款不利于我们的业绩。但实际上,我们所有的借款都是用在“运作型”机会上,而去年“运作型”机会赚了不少钱。排除掉借钱带来的额外收益,这部分的回报大约在10%到20%之间。我自己设定的规则是,借钱的金额不超过合伙公司净资产的25%,虽然偶尔也会小幅超出这个额度。

大家会发现,我们年底的资产负债表上(审计报告里有)有34万美元的做空金额。这是因为我们去年遇到一个“运作型”机会,能在几个月时间内创造至少10%的收益(总收益,非年化收益),因此我们通过做空来消灭大市风险。

最后一部分是“控制型”。在这种情况里,我们要么控股某家公司,要么有足够的股份来影响公司决策。这类操作起码要以几年的眼光来看待。有的年份里,它们可能颗粒无收,但在建仓过程中股价停滞不前是好事。这类股票也不怎么受道指的影响。当然也有些时候,当我们买入一个“普通型”机会的时候,也希望它能变成“控制型”——如果股价一直不涨,那我们的愿望就很有可能实现。通常情况下,我们还没来得及买到足够多的股份,股价就涨了,那我们就高价卖出,做一次很好的“普通型”操作。

邓普斯特磨坊制造公司

从业绩角度来说,我们1962年的高光时刻来自于一项“控制型”机会——邓普斯特磨坊公司。我们有邓普斯特73%的股份,它的主营业务是销售农机(零售额大多在1000美元以下)、水利系统、水井供应,以及铺设管道。

过去十年,这项生意的特点是营收停滞不前、库存周转率低下、新投入的资金几乎没有回报。

1961年八月,我们取得了公司的控制权。我们的持仓成本是每股28美元,虽然前几年以16美元的价格买了一些,但大头是在八月份以30.25美元的价格买到的。显而易见,一旦我们取得公司的控制权,唯一重要的就是资产的价值,市场给那几张纸(股权凭证)的定价则无足轻重。

去年,我按自己认为合适的幅度给邓普斯特的各项资产进行了折价。其中很多资产是不赚钱的,我并非以它们未来或许能卖到的价格来算,而是以能快速脱手的价格来算。我们的工作是以合适的速度让公司的价值复合增长。下面是去年的合并资产负债表,以及对其公允价值的估计。

邓普斯特财年的年底是11月30日,现在还没有完整的审计报告,据我估算,它去年的价值大约是每股35美元。

一开始,我们与原本的管理层合作,试图提升资本效率、提升营业毛利率、降低营运费用,等等。我们的努力全都打了水漂。原地踏步了六个月后,我们意识到管理层除了耍嘴皮子之外,其他全都一事无成。他们要么是不想做,要么是无能。我们必须做出改变。

针对这些难题,一个平时不喜欢吹捧他人的朋友【译注:这个朋友就是芒格】向我们强烈推荐哈里·博特。1962年4月17日,我在洛杉矶见了哈里·博特,我说我想雇他解决这些问题。4月23日,他来到比阿特丽斯市走马上任。

毫无疑问,哈里是我们去年的年度明星。他完成了我们设定的所有目标,并且时常是超额完成。他从来都是先啃硬骨头,那些我们认为根本做不到的事情,他一件件都解决了。他让我们的亏损几乎减半、变卖或报废了那些低效或无效的资产、重构了市场营销流程、卖掉了不盈利的设施。

下面的资产负债表反映了其中一部分成果。鉴于这些都是非盈利性资产,我们的估值方法和去年是一样的。

其中亮点有三:(1)经过一番大刀阔斧的计提减值,虽然公司净资产有所下降(存货减值了55万美元;以略高于账面值的价格卖出了固定资产),但我们将大量资产转化为现金,速度比一年前的预估要快得多。(2)在一定程度上,我们把这家公司从制造业(一直是个坏生意)转化成了一门好生意——证券行业。(3)我们不需要学会变戏法,只要买入资产的价格够低,我们就能大赚一笔。“绝不要想着卖个高价。在低到诱人的价格买入,在合理的价格卖出,结果就会很好。高价卖出就如同蛋糕上的糖霜——美味,但非必须。”这就是我们投资哲学的基石。

1963年1月2日,邓普斯特收到一笔无抵押定期贷款,共125万美元。我们用这笔钱,再加上那些被我们“解放”的资金,为邓普斯特构建了一个每股值35美元的投资组合。它的价值已经远高于我们买下公司的成本。这样一来,邓普斯特包含了以下价值:每股值16美元的制造业生意,以及每股值35美元的证券生意;邓普斯特的证券持仓和巴菲特合伙公司是类似的。

当然,我们致力于让每股值16美元的制造业生意复利增长,我们相信有办法能做到。这门生意能赚钱是最好,即使不赚钱我们也有别的办法。

需要指出的是,邓普斯特去年的问题纯粹属于资产转换的范畴,影响我们最终收益的不是股票市场,而是我们自己对其资产的处理。1963年,邓普斯特的制造业资产依然重要,但从估值角度来说,它会更像是个“普通型”机会,因为我们用它的大部分现金买了和巴菲特合伙公司持仓类似的“普通型”股票。出于税收原因,我们可能不会把邓普斯特卖掉。因此,如果道指大幅下跌,邓普斯特的估值也会受到重大影响。同理,如果道指没有像去年那样下跌,而是上涨了,邓普斯特也会从中受益。

最后,还有一件对巴菲特合伙公司意义重大的事情。我们和一位企业经营者建立了伙伴关系,有了他,我们再遇到“控制型”机会时将如虎添翼。上任之前,哈里从没想过自己要经营一家农具公司。他随机应变,勤劳肯干,制定完政策就立即执行。他希望得到与成果相匹配的报酬,而我也喜欢和这种人打交道。他不是那种整天想着要把办公室洗手间装饰得金碧辉煌的管理者。

哈里和我相互欣赏,他和巴菲特合伙公司的伙伴关系会让大家都受益。

关于谨慎主义的问题

经历过1962年之后,我觉得更有必要把去年信里的这一段重复一下:

“看完上述对不同投资类型的描述,大家应该对我们投资组合的谨慎程度有所了解了。几年前,很多人买了中长期的地方债或国债,他们认为这才是最谨慎的。这一策略不仅完全无法维持或增加实际购买力,有几次甚至导致了资产贬值。

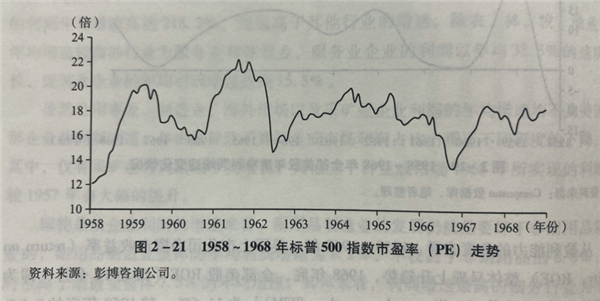

而对通货膨胀的担忧——可能是过度担忧——导致许多人根本不管市盈率、股息率等因素,直接去买蓝筹股,他们认为这才叫谨慎。即使不去回顾债券的前车之鉴,我也知道这种行为十分危险。在我看来,这种试图揣测贪得无厌、毫无理性的大众愿意出多高的价格买股票的行为,毫无谨慎可言。

有很多人暂时赞同你,不代表你就是正确的。有知名人士赞同你,不代表你就是正确的。很多情况下这两种情况会同时发生,此时正是检验你的行为是否谨慎的时机。

如果你的假设是正确的,你的事实是正确的,你的逻辑是正确的,那你才是正确的。只有知识和理性能通向真正的谨慎主义。

我认为,我们组合在下跌市场中的表现,是检验投资谨慎与否的最客观的方法。在下跌市场中,道指通常也会大幅下跌。道指1957和1960年相对温和的下跌也可以证明,我们的投资方法是极度谨慎的。我们迄今为止实际遭受的损失不到净资产的0.5%或1%,而实际盈利是实际损失的100倍左右。当然,这个结果也说明,市场的整体行情是上涨的。然而,即使在这种行情里,亏钱的机会也满地都是(你们自己可能就遭遇过),所以我觉得上述现象还是能说明问题的。”

1962年,我们的确在一项投资中造成了约1%的永久性损失。我们实现利润和实现亏损的比值仅略高于3比1。然而,相对于某些传统投资方法(人们经常认为他们那才是谨慎投资,但其实根本不搭边),似乎我们的方法风险要小得多。市场下跌时,我们将跑赢道指;市场上涨时,我们会稍稍落后。

今年的预测

我绝不会去预测未来一两年的经济形势或者股市走势,因为我根本预测不了。

我觉得大家可以相信,在未来十年里,会有那么几年大盘涨个20%或25%,也会有几年跌个20%或25%,而大部分年份可能略涨或者略跌。我完全不知道它们出现的顺序,也不觉得这对长期投资者来说有什么重要的。

如果打开第三页的表格,把上面的年份随机排序,最后的复利结果也是一样的。假如说未来四年我们的业绩是+40%,-30%,+10%,-6%,只要我们存续到第四年年底,那这些业绩出现的顺序就无所谓。长期来看,我认为道指或许能保持5%的复合年化增长率,算上市场的涨幅和分红。虽然过去十年道指猛涨,但谁要是期望大盘的表现再上一个台阶,他可能就要失望了。

我们的任务是年复一年地积累优势、跑赢道指,不需要担心某一年的绝对收益是正的还是负的。如果某一年我们跌了15%而道指跌了25%,我觉得这就比我们和道指一起涨20%要好。

我在上面讲运作方式的时候强调过,我们在下跌市场或横盘市场中更容易跑赢道指。正因如此,我们的相对收益率可能出现比较大的波动。道指肯定会有几年能跑赢我们,但长期来看,如果我们每年能比道指强十个百分点,我就觉得很满足了。

具体来说,如果某一年市场下跌了35%或40%(未来十年里,我认为很有可能会发生一次——但谁也说不准哪年会发生),我希望我们只下跌15%到20%。如果市场不涨不跌,我希望我们上涨约10%。如果市场上涨20%以上,我们最多只能追上市场的脚步。当然,如果市场从1962年12月31日的价格再上涨20%或25%,我们能否追上就很值得怀疑了。长期来看,这意味着如果道指的年化复合收益是5%,我希望我们的业绩是每年15%。

上述预测听上去可能非常草率,如果站在1965或1970年再回头看,可能更是偏差巨大。即使长期来看我的预测没错,但单独年份的情况可能天差地别。当然,大家要明白上述期望可能存在很强的个人偏见。

一些杂事

今年,我把办公室从卧室搬到了相对正常一点(其实不止一点)的地方。出乎我意料的是,回归有规律的生活还是挺高兴的。实际上,我很乐意能从海量琐事中解脱出来。

今年,我们的净资产有9405400美元。在1962年年初,苏珊和我有三笔针对“非上市证券”的投资,它们的资金量小得不值一提,其中两笔我们已经卖出。我们将继续持有第三笔。靠着卖出前两笔投资,我们增加了投入合伙企业的资金,现在总共有1377400美元。除此之外,我的三个孩子,我的父母,两个姐妹、两个姐夫、岳父、三个阿姨、四个堂兄弟姐妹、五个侄女侄子,他们所有人加起来,直接或间接持有893600美元。

比尔·斯科特在我们这里如鱼得水,他(和他的妻子)共持有167400美元。相对于他的净值来说,这是很大一笔钱。所以我们是在自食其力,管的都是自己的家底。

从审计证明书中,大家会注意到审计公司今年对我们进行了突击检查,他们之后还会这样做。毕马威公司再次提供了极好的审计服务,即使我们设定的时间表很苛刻,他们依然准时完成。

苏珊负责为办公室采购设备,换句话说我不用亲自动手搞内饰了。我们手头囤积了大量的百事可乐,随时欢迎合伙人登门拜访。

贝丝·菲汉做得很好,无愧于她资深CPS(注册职业秘书)之名。

合伙人们及时寄回了合伙协议书和承诺书,我对此表示感谢。我们的负担因此减少了许多。大家的合伙协议附表A已经随函寄出,审计和税务数据也将马上基础。如果大家对此有任何问题,请一定告知我。

忠实的

沃伦·E·巴菲特

1963年1月18日

——1962年致合伙人信至此结束——

1962年大市情况:

美国经济情况:

1962年大事记:

-巴菲特的几个合伙公司正式合并

-巴菲特开始买入伯克希尔-哈撒韦

-芒格和他的扑克牌玩伴杰克·惠勒成立投资公司

-古巴导弹危机爆发

-塔可钟快餐店诞生

-第一家沃尔玛商场开业

-美国电话电报公司的世界上第一颗商业通信卫星进入轨道

价投圈讨论:点击此处

翻译+整理:研究院小青