1960年致合伙人信

1960年的股市情况

去年,我提到道琼斯工业平均指数有所失真,该指数1959年从583点涨到679点,涨了16.4%。虽然几乎所有投资公司都是盈利的,但只有不到10%追平或超越了工业平均指数的涨幅。道琼斯公用事业平均指数稍有下跌,铁路平均指数则大幅下跌。

1960年,情况完全颠倒了。工业平均指数从679点跌到616点,跌了9.3%。算上持有指数能得到的分红,总损失为6.3%。然而,公用事业平均指数涨势良好,尽管各个投资公司的业绩还没出来,但我估计其中90%的业绩优于工业平均指数。这一年下来,绝大多数投资公司的业绩在正负5%之间。在纽约股票交易所,今年有653支股票下跌,404支上涨。

1960年的结果

我们合伙基金的目标是长期业绩跑赢工业平均指数。我相信,在几年时间里,平均指数和头部投资公司的业绩应该是不相上下的。除非能取得更好的业绩,否则我们的合伙基金没有存续的必要。

然而,我也曾经指出,这并不意味着我们会稳定而持续地跑赢平均指数。我们靠的是在横盘或下跌市场中跑赢平均业绩,并在上涨市场中跑输平均业绩。

如果某一年我们跌了15%而指数跌了30%,那就比我们和指数都涨20%要好。好年景会有,坏年景也会有,不必为它们出现的顺序而欢喜或悲伤。就像打高尔夫,关键是要超越标准杆——在三标准杆的球洞打出四杆,还不如在五标准杆的球洞打出五杆。我们既不能指望总碰到好年景,也不能指望总碰到坏年景。

以上就是我们的投资哲学,我之所以要再说一遍,是因为今年有许多新合伙人,我想确保他们能理解我的目标、我衡量结果的标准、以及我的一些能力极限。

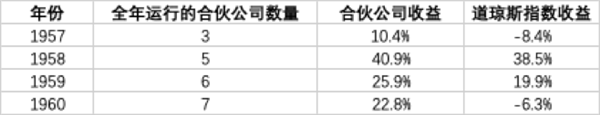

既然如此,我们1960年取得了超越平均水平的业绩也就不足为奇了。工业综合指数总共下跌了6.3%,而我们的七个合伙公司有22.8%的收益。以下是我们成立四年以来的业绩——它已经减去了营业成本,但没有减去有限合伙人的利息和一般合伙人的分红。

需要再次强调的是,这是合伙公司的净收益。有限合伙人的收益情况,取决于他们选择的合伙协议类型。

总盈亏是根据市场价格计算出来的。考虑到增资和撤资情况后,这个计算结果依据的是合伙公司年初和年底的清算价值。这个结果和我们的纳税结果当然有所不同,因为纳税时证券按照成本核算,仅在卖出后计算损益。

算上复利效应,我们的累计收益如下:

虽然四年时间很短,不足以下定论,但很明显的是,当市场下跌或横盘时,我们的表现相对较好。就此而言,我们的投资组合比持有“蓝筹股”要更谨慎,也更不合常规。在强劲上涨的市场里,我们很难追上市场的脚步。

合伙公司的多样性

我们的合伙公司大家庭正在成长。没有一家合伙公司的业绩显著高于或低于我们的平均水平。不过,虽然我尽量让所有合伙公司的投资标的和仓位保持一致,但每年的结果都存在一些差异。当然,如果我们把所有合伙公司合并为一个大公司,就能够消除这些差异。这么做不仅会消灭许多杂乱琐事,还能节约一笔可观的费用。

说实话,我希望未来几年能在这方面取得进展。问题是,不同的合伙人偏好的协议也各不相同。除非得到所有合伙人的一致认可,否则一切将会照旧。

预付款

几个合伙人问过我能否在年内增资。虽然我已经破例允许了一次,但是在年内修改合伙协议十分困难,毕竟有限合伙协议牵扯到的家族不止一个。正因如此,我们的合伙公司只能在年底接受增资。

不过我们接受年中预付款,并且会支付6%的利息,时期自收到款项到当年年底为止。届时,若合伙人同意我们更改协议条款,预付款将和利息一同计入合伙公司的资本并共享损益。

桑伯恩地图

去年我提到一项仓位重的异乎寻常(35%)的投资,我还说我希望1960年把它处置完成。如今我们已经完成了。你们可能会对这笔重要投资感兴趣。

桑伯恩地图公司的业务,是出版和持续更新美国所有城市的极其详细的地图。比如说,奥马哈的那一摞地图重约50磅【译注:约23千克】,每一座建筑的细枝末节都一应俱全。公司用“覆盖法”来更新信息,包括建筑变化、所有者变更、新的防火设备、建材变化等。这种更新差不多每年一次,每过二十到三十年,当“覆盖法”已经不再可行的时候,就出版一册新地图。对一个身在奥马哈的客户来说,更新地图的成本大概是每年100美元。

这些地图主要是火险公司在用,上面的细节信息包括街道下方排水管的直径、消防栓的位置、屋顶的材料成分等等。保险公司的员工坐在总部办公室里,就可以对全国各地的公司进行估算。他们会估计某地的风险是否得到了合理评估、某区发生火灾造成损失的严重程度、可行的再保险程序,等等。而在这类评估中,一张图的价值高过千言万语。桑伯恩的业务对象主要是三十家保险公司,虽然这些地图也卖给公用事业公司、按揭贷款公司、税务部门之类。

七十五年以来,这家公司差不多是垄断经营的,它每年的利润几乎丝毫不受经济衰退的影响,也不用做什么营销。在这家公司经营的早期,保险行业害怕桑伯恩利润过高,于是往桑伯恩的董事会里派了一批著名的保险业人士,以起到监督作用。

在1950年代早期,保险业出现了一种很有竞争力的新方式,称为“卡片法”。这个新方法冲击了桑伯恩的经营,在1930年代后期,公司的地图业务每年税后至少赚50万美元,而到了1958和59年则赚不到10万美元。考虑到这段时间里经济是增长的,桑伯恩曾经可观而稳定的盈利能力,实际上是被毁灭了。

然而,从1930年代早期开始,桑伯恩开始构建一个投资组合。由于这个行业没有资本金要求,所以桑伯恩可以把未分配利润全都投入进去。随着时间流逝,总投资额达到了250万美元,差不多一半债券,一半股票。正因如此,在近十年的时间里,虽然地图业务逐渐枯萎,但这个投资组合却开花结果了。

让我来描述一下这两部分业务随后产生的巨大分歧:1938年,道琼斯工业平均指数在100-120点,桑伯恩每股110美元。1958年,道琼斯工业平均指数在550点左右,桑伯恩每股45美元。但就在这段时间里,桑伯恩的投资组合从大约每股20美元涨到了每股65美元。这意味着,1938年买桑伯恩股票的人,相当于在一个经济和股市都很疲软的年份里,乐观地认为它的地图业务值90美元(股价110美元里,20美元是投资组合的价值,和地图业务无关)。而在极度躁动的1958年,市场给同样的地图业务定价是负20美元!价值1美元的桑伯恩投资组合只卖7毛钱,而且还白送地图业务,但大家却不愿意买。

为什么会发生这种事?1958年的桑伯恩和1938年一样,手里掌握的海量信息对保险业来说价值连城。若是要把这些日积月累而成的信息重新搜集一遍,要付出上千万美元的成本。其实,传统地图公司完全可以用“卡片法”把自己负责的价值5亿美元的火灾保险重做一遍。然而,桑伯恩的产品和销售这些年来毫无变化,这种惰性最终反映到了公司的利润上。

公司的投资组合表现的非常好,导致绝大多数董事认为没必要费劲盘活地图业务了。桑伯恩每年销售额200万美元,有700万美元的可交易证券。投资组合带来了可观的收益,这门生意也没有资金风险,保险公司们对花在地图上的成本感到满意,股东们照样有分红拿。然而在过去八年里,分红的金额削减了五次,但我却没有查到削减薪资或董事袍金的记录。

在我进入董事会之前,十四个董事里有九个是保险业的知名人士,他们加起来持有46股,而流通股总共有105000股。尽管他们在各自的大公司里身居要职,完全有资金实力持有一笔可观的股份,但这伙人里持有最多的也只有10股。有几次,这伙人经营的保险公司持有过一部分桑伯恩股票,但相对于这些公司已有的投资组合来说是九牛一毛。在过去十年里,桑伯恩股票的卖家全都是这些保险公司。

第十个董事是公司的律师,他有10股。第十一个是个银行家,他发现并指出了公司的问题,然后也买了10股。还有两个董事是桑伯恩的高管,总共有大约300股。这两个高管尽职尽责、了解这门生意存在的问题,但被董事会置于边缘地位。最后一个董事是已故的桑伯恩董事长的儿子。董事长的遗孀有15000股。

1958年下半年,这位儿子对公司业务的趋势不满,他要求担任公司的一把手,结果遭到拒绝,于是辞职了。我们随后找到他的母亲,出价买下了她手里的股票。那时还有另外两个大股东,一个有10000股(这些股票分散在一家经纪公司的客户手里),另一个有大约8000股。和我们一样,这两个股东也对现状不满,并希望将公司的投资组合和地图业务作分割。

之后,我们(以及我们的同伴)在公开市场上购买股票,一直买到了24000股,我们三伙人的股份总共增至46000股。我们希望分割公司的两块业务,恢复投资组合的价值,并重塑地图业务的盈利能力。当时似乎有个好办法让地图业务的盈利翻个几倍,那就是通过电子手段,将桑伯恩储存的庞大信息转化为对客户十分有用的数据。

但董事会对于任何形式的改变都很抵触,更何况改变源自我们这些外人。管理层十分赞成我们的计划,而且博思艾伦汉密尔顿公司(一群管理专家)也提出了类似的计划。我们想了一个方案:我们会以合理的价格买下所有想退出的人的股票——这是为了避免发生代理人战争(很可能并不会发生,就算发生我们也赢定了),也是为了避免耽误不必要的时间,当时桑伯恩的很多资金都和蓝筹股绑定在一起,而它们的定价高得我根本不想看。证监会认可了我们的计划。1600个股东里有一半人,相当于桑伯恩约72%的股份,我们以桑伯恩投资组合的一部分为代价,回购了他们手里的股票。我们给地图业务留下了125万美元的政府和市政债券作为预备资金,还额外消灭了100万美元的公司资本利得税。剩余的股东们得到了略微上升的资产价值、明显提升的每股收益、以及更高的股息率。

当然,上面讲述的这个小故事仅是实际投资活动的一个简单概括。但它确实指出了保密的必要性,以及隔一段时间(比如一年之后)再评估成败的必要性。像这样的“控制型”案例可能会经常发生。我们这门赖以糊口的小生意靠的是买入低估的证券,然后在价值回归后卖出;有些特殊的时候,赚钱取决于公司的运作,而不是市场的行为。为了合伙公司的资金持续增长,我们可能更多的去做“控制型”的机会。

审计人员会在大概一周内将财报和税务信息邮寄给大家。若对这些报告或这封信有任何问题,请务必告知我。

沃伦·E·巴菲特

1961年1月30日

——1960年致合伙人信至此结束——

1960年大市情况:

美国经济情况:

1960年大事记:

-美国历史上第一次总统候选人电视直播辩论

-第一家达美乐披萨开业

-美国开展人口普查,总人口1.79亿

-石油输出国组织OPEC成立

-美国食品和药物管理局批准世界上第一款口服避孕药

-人类抵达马里亚纳海沟最深处

-美国最高法院判定种族隔离属违宪行为

-《美日安保条约》修订,美军驻扎日本本土

-法国试爆第一颗原子弹

-多个第三世界国家宣布从英、法独立

图:桑伯恩公司为奥马哈市某工厂制作的火险地图。仔细看能看到“覆盖法”留下的拼贴痕迹。

价投圈讨论:点击此处

翻译+整理:研究院小青