随着美股三季度业绩的陆续公布,近期国际机构巨头们也先后向SEC递交了13F文件(三季度持仓情况)。

伯克希尔哈撒韦、索罗斯基金、桥水、贝莱德、淡马锡、老虎环球基金、凯雷投资……从这些巨头们的三季度持仓变化中,可以看到的蛛丝马迹:

一,科技股仍然炙手可热,苹果、微软等科技巨头屹立不倒。

二,押注中国,加仓中国ETF,增持中概股,阿里巴巴、拼多多、腾讯音乐、精锐教育等得共同垂青。

三,能源、金融领域的相关股份风头不减。

以下是各巨头的详细持仓变化,有需要者自取。

一伯克希尔:建仓高端家具品牌RH 苹果仍是第一大仓位

三季度持仓报告显示,巴菲特最新建仓美国高端家居产品零售商Restoration Hardware(RH.US),其他已经持有的仓位中,小幅减持苹果(AAPL.US)和富国银行(WFC.US)。

持仓报告显示,伯克希尔哈撒韦在第三季度买入120万Restoration Hardware股票,大约占6.5%股份。这家总部位于美国加利福尼亚的家具公司通过零售门店、手册或网站出售各类家具产品。消息公布后,在周四的盘后交易中,Restoration Hardware的股票上涨了7%。 该股今年已经上涨了41%。

另一备受瞩目的持仓股苹果(AAPL.US)在第三季度被小幅减持75万股,但巴菲特仍持有2.48亿股。苹果也仍是巴菲特第一大持仓股。

另外,在三季度,伯克希尔·哈撒韦还新增了价值约3.32亿美元的西方石油(OXY.US)股份。文件还显示,公司削减了7.7%的富国银行(WFC.US)仓位至约3.78亿股,削减了6.6%的菲利普66(PSX.US)仓位至520万股。巴菲特曾经表示,在投资银行股时会因为避免触及10%的持股红线,而做小幅调整。

伯克希尔·哈撒韦维持了美国银行(BAC.US)、达美航空(DAL.US)、纽约梅隆银行(BK.US)以及可口可乐(KO.US)的仓位。截至9月30日,公司还拥有3.25亿股卡夫亨氏股份(KHC.US)。

二索罗斯基金:大举买入新基医药,维持Alphabet比例不变,仍最爱通信股

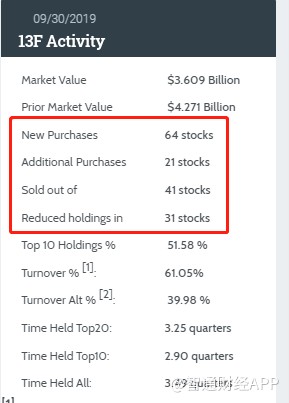

最新数据显示,索罗斯三季度持仓总市值达36.09亿美元,上一季度总市值为42.71亿美元,环比减少15%。索罗斯在三季度的持仓组合中新增了64只个股,增持了21只个股;同时,索罗斯还减持了31只个股并清仓了41只个股。

从持仓偏好来看,通信、金融以及房地产类个股位列前三,占总持仓的比例分别为29.56%、17.39%、以及16.72%。其中,通信股持仓比例为2017年四季度以来最大。

在前5大重仓股中,前3大与二季度一致。

自由宽带(LBRDK.US)位列第一,占比约20.42%,索罗斯持有其约704万股,总市值约为7亿美元;博彩公司VICI(VICI.US)位列第二,占比约11.63%,索罗斯持有约1854万股,总市值约为4亿美元;排名第三以及第四的是凯撒娱乐(CZR.US)和新基医药(CELG.US),分别持有约1284万股和118万股,总市值分别为1.5亿美元和1.2亿美元,占比分别为4.15%和3.24%;排名第五的是特斯拉(TSLA.US,PRN),占比2.71%,索罗斯持有约9756万股,总市值约为9786万美元。

从持仓比例变化来看,索罗斯前五大买入股分别是能源选择部门SPDR基金(XLE.US,PUT)、新基医药(CELG.US)、特斯拉(TSLA.US,PRN)、半导体公司微芯科技(MCHP.US,PRN)以及全球最大的互动健身平台Peloton(PTON.US)。

前五大卖出股分别是标普500指数ETF(SPY.US,PUT)、纳指100指数ETF(QQQ.US)、Altaba基金(AABA.US)、红帽公司(RHT.US)、凯撒娱乐(CZR.US)。

在其他个股层面,本季度索罗斯持有谷歌母公司Alphabet(GOOGL.US)股数不变,持仓比例仍为2.22%,是索罗斯三季度第6大重仓股。

三桥水:大砍新兴市场ETF,但继续加仓中国

值得注意的是,一向唱多新兴市场的桥水基金突然转变风向,于第三季度大幅减仓新兴市场ETF,同时加仓美国ETF。此外,桥水基金对中国市场的表现仍然乐观,三季度继续加仓中国ETF。

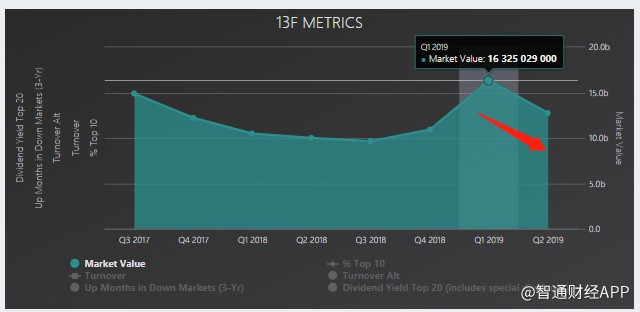

最新数据显示,截至9月30日,桥水持仓总市值为113.82亿美元,与前一季度相比下滑了11%。而今年一季度持仓总市值为163.25亿美元,总体来看,持仓规模呈现出不断下滑的趋势。

据统计,三季度桥水新增110只个股,加仓105只个股,减仓89只个股,同时对82只个股进行了清仓处理。前十大重仓股占总持仓比例的66.28%,持有时间约为20.1个季度。

从行业来看,金融行业相关个股依然是桥水的重仓标的,占比高达76.59%;其次是材料和非必需消费品行业,分别占7.26%和3.93%。

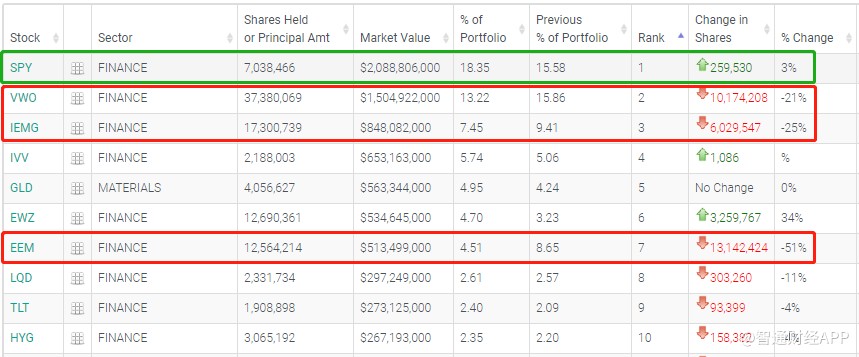

三季度,在前十大重仓股中,标普500指数ETF(SPY.US)取代了领航富时罗素新兴市场ETF(VWO.US),重返第一大重仓宝座,占比18.35%。而领航富时罗素新兴市场ETF则遭桥水砍仓21%,退居第二,最新占比为13.22%。

同时,另外两只新兴市场ETF:安硕核心MSCI新兴市场ETF(IEMG.US)和安硕MSCI新兴市场ETF(EEM.US)分别被减仓25%和51%,占比分列第三和第七。

不难看出,这一系列的操作与桥水基金往日的策略明显不符。自去年年底“精准抄底”新兴市场ETF以来,桥水一直对该市场的发展前景赞赏有加。而从二季度的持仓表现来看,桥水也明显偏好投资新兴市场。

桥水看多新兴市场主要是基于分散风险的考虑。而随着美股市场下行风险不断加大,新兴市场自然而然成为了分散风险的首选。

但很显然,桥水也误判了今年的局势。不仅新兴市场并未给桥水带来良好的收益,还令其错失了美股上涨带来的投资机会,达里奥本人也是叫苦连连。

智通财经曾报道,截至8月23日,桥水的“纯阿尔法”(Pure Alpha)基金已经亏损了约6%,而杠杆率更高的旗舰基金产品Pure Alpha II

基金亏损了约9%。另外,公司旗下Pure Alpha Major Markets基金今年累计亏损了18%。

此外,11月6日桥水基金创始人达里奥还在其社交平台上抨击美联储以及政府的错误行为,并表示“整个世界都疯了,整个体系都崩溃了”。

然而,我们从下图对比来看,会发现年初至今,美股依旧大幅跑赢新兴市场。或许,这也可能成了桥水三季度转变策略,并加仓美国ETF的原因。

(图片来源:英为财情Investing.com 注:蓝色线代表标普500ETF,橙色线代表新兴市场ETF)

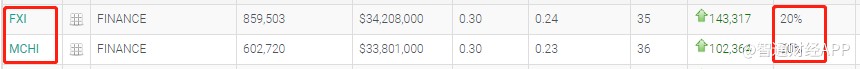

自二季度买入中国ETF后,桥水Q3继续加仓两只中国ETF:安硕中国大盘ETF(FXI.US)和安硕MSCI中国指数ETF(MCHI.US),增幅均为20%。

此前,达里奥在接受采访时表露出对投资中国市场的浓厚兴趣,他还说到:“全球市场都面临着或多或少的风险,要去分散这些风险,就必须进入中国。不投资中国很危险。”

达里奥还表示,展望未来,中国将继续成为全球经济和金融活动的推动力量,为全球投资者进入一个庞大、流动性强、高度多元化的市场提供难得的机会。

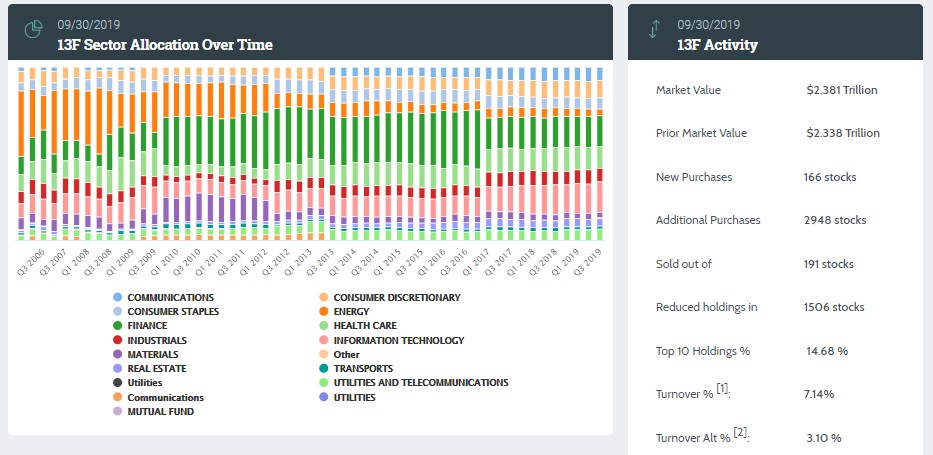

四贝莱德:持仓微软超700亿,持续押注科技和金融股

数据显示,信息科技类是贝莱德最为关注的对象,其持仓前四名均为科技股,分别是微软,苹果,亚马逊和脸书。这四只股票市值总和约为2075亿美元。占本季度持仓总市值的8.7%。

最新数据显示,贝莱德集团在第三季度的持仓总市值为2.38万亿,上一季度(Q2)为2.33万亿,环比上升2%。截止至三季度末,在贝莱德的美股持仓中,金融和信息科技类股票依然保持着重要地位。医疗和非必须消费品紧随其后,仓位都分别在10%以上。

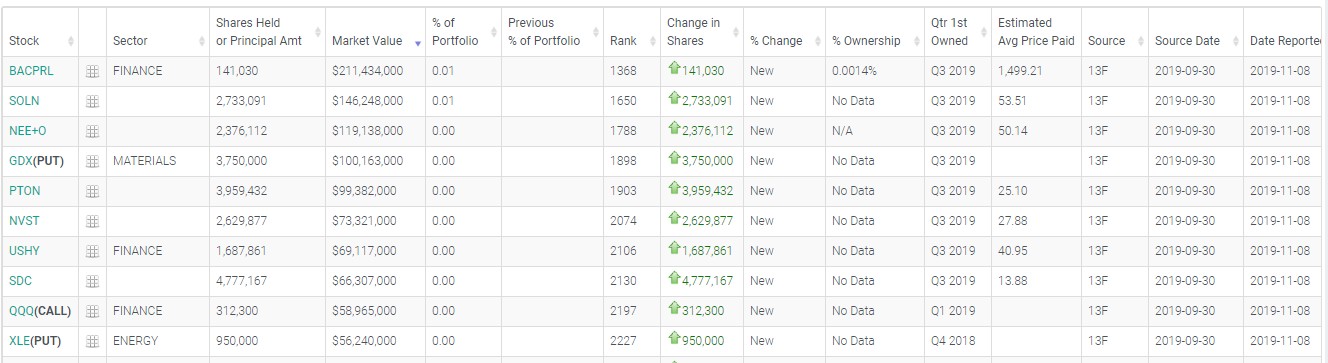

三季度贝莱德新持仓新增标的166只,清仓标的191只。其中,新增仓位最大的是美国银行L系列7.25%非累积可转换优先股,金额约为2.11亿美元。新增仓位第二到第五分别是Southern Co(SOLN.US),新世纪能源(NEE,US),金矿基金指数(GDX.US)的看空期权,和Peloton Interactive,Inc(PTON)。

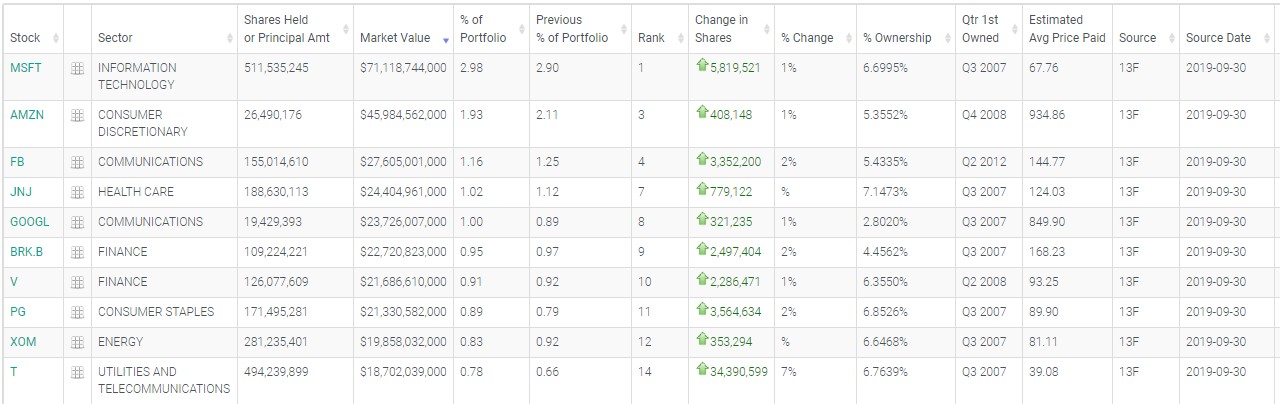

对微软(MSFT.US)持仓增持约582万股,至5.11亿股,占微软总股本的6.69%。增持亚马逊(AMZN.US)约40万股,至2649万股。增持Facebook(FB.US)335万股,至1.55亿股。增持强生(JNJ.US)32万股至1886万股。增持谷歌A类股(GOOGL)32万股至1942万股。其他增持的股票包括伯克希尔(BRK.US),VISA Inc(V.US),宝洁(PG.US),埃克森美孚(XOM.US)和AT&T(T.US)。

贝莱德三季度减持了包括苹果(AAPL.US),摩根大通(JPM.US)和谷歌C类股(GOOG.US)在内的多只股票。

清仓了包括Anadarko Petroleum Corp(APC.US),Superior Energy Services Inc和First Data Corp(FDC)在内的多只股票。

截止至2019年9月底,贝莱德在美国二级市场的前五大重仓股分别是:微软,苹果,亚马逊,脸书和摩根大通。持有市值分别为711亿,627亿,459亿,276亿和245亿美元。科技赛道的两家市值过万亿的企业微软和苹果都被其重仓持有。在各大型科技公司纷纷被政府进行反垄断及隐私调查的情况下,贝莱德依然增持科技股,这可能表明贝莱德对这些科技巨头充满信心。

五老虎环球基金:清仓瑞幸咖啡,押注拼多多持仓翻倍

最新数据显示,老虎环球基金在第三季度持仓组合中新增13家公司,分别增持11家、减持5家和清仓3家公司。

基金三季度新建仓做多斗鱼(DOYU.US)、Beyond Meat(BYND.US)。其他新建仓的股票包括New Relic(NEWR.US),Wayfair(W.US),Anaplan, Inc(PLAN.US),Slack Technologies(WORK.US),Workday(WDAY.US),Datadog(DDOG.US),Dynatrace Inc(DT.US),Livongo Health(LVGO.US),Cloudflare(NET.US),Health Catalyst(HCAT.US)以及Medallia(MDLA.US)。

对阿里巴巴(BABA.US)的持仓增加79.7%,至780万份ADS;对Facebook(FB.US)的持仓增加25%,至1120万股;对拼多多的持仓翻倍,至220万份ADS。其他增持的股票包括Sunrun Inc(RUN.US),RingCentral(RNG.US),Salesforce(CRM.US),Carvana Co(CVNA.US),Zendesk(ZEN.US),Smartsheet(SMAR.US),MongoDB(MDB.US),Atlassian Corp PLC(TEAM.US)。

基金三季度减持菲亚特克莱斯勒(FCAU.US)、Spotify(SPOT.US)。其他减持的股票还有Redfin(RDFN.US),Survey Monkey(SVMK.US)以及斯坦泰克(STNE.US)。

清仓的股票包括中概股瑞幸咖啡(LK.US)、Eventbrite(EB.US)和Pivotal Software(PVT.L.US)。

截至9月30日,老虎环球基金持仓总市值约为189亿美元,上一季度约为185亿美元。总体来看,持仓市值基本持平。

从行业来看,消费者非必需品是老虎环球基金的重仓标的,占比为27.3%;其次是信息技术以及社交传媒,分别占28.9%和25.21%。

值得注意的是,在过去的四个季度当中,老虎环球基金持有的前20大重仓股的投资收益达到3.88%,但在二季度,投资亏损为0.12%。微软(BABA.US)仍是其最大重仓股,持有股份数为15280500股,在三季度无增减持变化,占比11.24%。而获增持的Facebook成为老虎重仓股的第二位,占比10.58%;阿里巴巴排在第五,占比6.89%。菲亚特克莱斯勒虽仍在十大重仓股内,但排名跌至第8,占比5.15%。

六淡马锡:新增腾讯音乐及好未来,阿里巴巴仍是最大重仓股

最新数据显示,淡马锡控股在第三季度持仓组合中新增6家公司,分别增持4家、减持2家和清仓5家公司。

据了解,新增的6家公司中有两只中概股,腾讯音乐(TME.US)以及好未来(TAL.US);两只生物技术股,Vir Biotechnology(VIR.US)以及Viela Bio(VIE.US),还包括支付公司PagSeguro Digital LTD(PAGS.US)和信息技术公司繁得信息技术(FIS.US)。

增持的4间公司有3间来自金融科技领域,分别为PayPal(PYPL.US)、VISA(V.US)以及StoneCo(STNE.US),另外一间是科技公司Slack Technologies(WORK.US);减持的2间公司为Dell Technologies Inc(DELL.US)以及Univar Solutions INC(UNVR.US)。

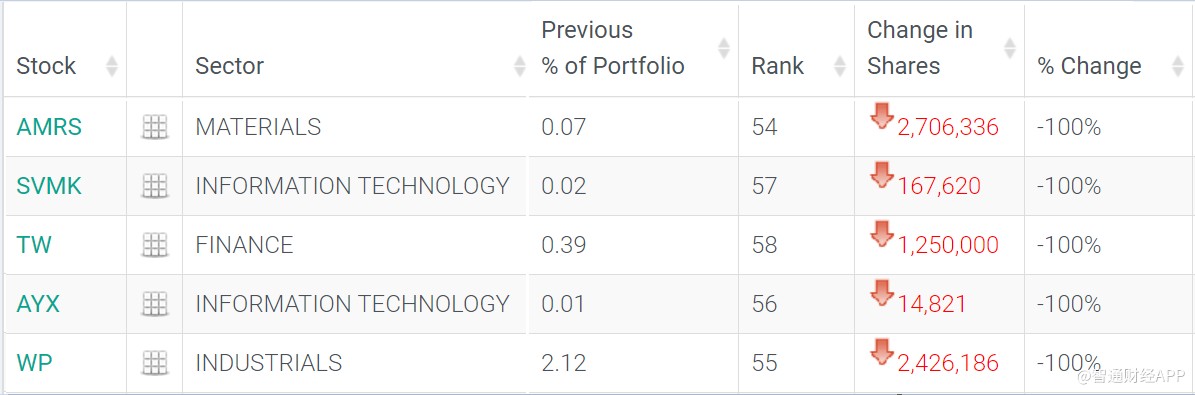

清仓的5间公司包括阿米瑞斯公司(AMRS.US), SurveyMonkey(SVMK.US), Tradeweb Markets(TW.US),Alteryx(AYX.US), 以及Worldpay(WP.US)。

最新数据显示,截至9月30日,淡马锡控股持仓总市值约为136.5亿美元,上一季度约为140亿美元。总体来看,持仓市值呈现出不断下滑的趋势。

从行业来看,通讯仍是淡马锡的重仓标的,占比为37.53%;其次是金融以及健康领域,分别占13.26%和11.9%。

值得注意的是,在过去的四个季度当中,淡马锡控股持有的前20大重仓股的投资亏损达到13.4%,仅在二季度,投资亏损为9.05%。在淡马锡控股的投资组合中,在前十大重仓股占总仓位的74.7%。

阿里巴巴(BABA.US)仍是其最大重仓股,持有股份数为26075175股,在三季度无增减持变化,占比31.57%。而获增持的PayPal一跃成为淡马锡重仓股的第三位,占比6.39%;VISA排在第四,占比6.21%。Dell

Technologies Inc虽仍在十大重仓股内,但排名跌至第6,占比4.81%。

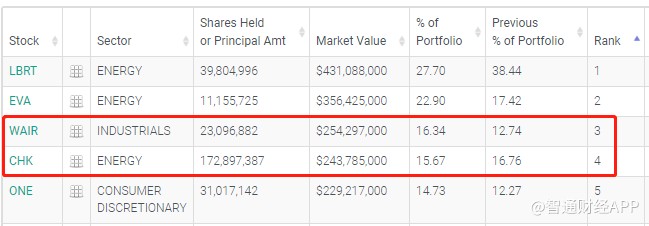

七凯雷投资:第一大重仓标的LBRT遭重砍继续持有中概股精锐教育

三季度,凯雷持仓总市值为15.56亿美元,上一季度(Q2)为20.12亿美元,环比下滑23%。三季度集团持仓新增1只标的,并对3只标的进行了减仓处理。

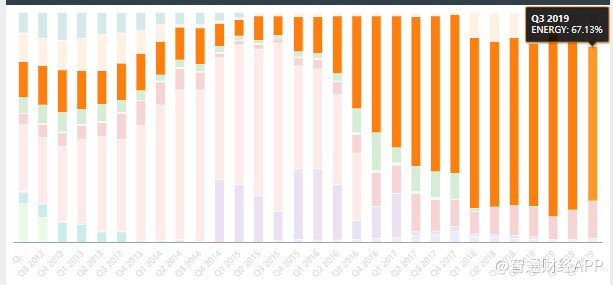

整体来看,能源类个股依然是凯雷的重仓标的,占比67.13%,环比下滑了6.28个百分点。工业类个股占比环比增至16.34%,非必需品消费类个股占比环比增至14.82%。前十标的持仓比例为99.82%,回报率为8.33%,持仓时间为8.7个季度。

截至2019年9月30日,水力压裂服务提供商Liberty Oilfield

Services(LBRT.US)遭凯雷大幅减持16%,但仍以27.7%的占比位列重仓股首位。此外,二季度分列第三的石油天然气公司Chesapeake

Energy(CHK.US)和第四的航空零件供应商Wesco(WAIR.US)于三季度排名进行了互换。

而从2018年一季度就开始持有的中概股精锐教育OneSmart(ONE.US)在三季度仍位列第五,最新持仓占比小幅上升至14.73%。

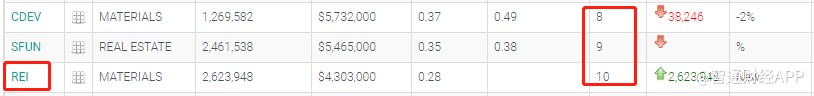

三季度,新增的标的为石油天然气公司环能源Ring Energy(REI.US),占总持仓比例的0.28%;而另外两个被集团减持标的是百年资源开发公司Centennial Resource Development(CDEV.US)和中概股搜房网(SFUN.US),最新占比分别为0.37%和0.35%,分列第八和第九。