神秘的华尔街大鳄持仓如今伴随监管文件的披露揭开谜底。根据美国相关法规,管理股票资产超过1亿美元的基金经理人必须在每一季度末之后的45天内公布一份名为“13F表格”的文件,披露在过去一个季度内的持仓情况。这成为窥探华尔街投资大鳄投资策略的良机。

近日,多位美股重量级投资人都发布了最新的13F申报表,公布旗下基金一季度的持仓情况。受新冠肺炎的影响,这些投资界的风向标仓位正在调整。

巴菲特一季度增持美联航达美航空

大砍84%高盛持仓

据美国证券交易委员会(SEC)5月15日发布的文件显示,伯克希尔哈撒韦(BRK.US)公布了其截至2020年3月31日第一季度持仓报告(13F)。

第一季度,伯克希尔哈撒韦的总持仓市值为1755.27亿美元,上一季度为2420.51亿美元,环比下滑27.48%。季度内,伯克希尔哈撒韦没有对任意一只标的进行建仓。公司前十持仓占比为84.24%。从热门股票来看,伯克希尔哈撒韦一季度增持美联航、达美航空、PNC,减持摩根大通、高盛、通用汽车、西南航空、美国航空;清仓旅行者保险、Phillips 66。

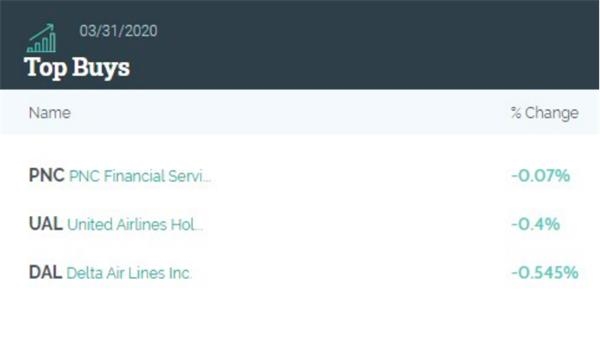

从具体的持仓变化上看,一季度,巴菲特旗下公司买入的前3大标的分别为PNC金融服务(PNC.US)、联合航空(UAL.US)、达美航空(DAL.US),不过,在公布的报告中,这三家公司虽然买入量居前,但净增持比例为负,分别为-0.07%、-0.4%、-0.545%。

一季度,巴菲特曾经一度增持了美联航和达美航空股票,同时减持西南航空和美国航空,暴露出股神内心对航空股的“小纠结”。但由于疫情的发展,北京时间5月3日巴菲特在股东大会上表示,“我们买了四大航空公司(美国航空、达美航空、西南航空、联合航空),70-80亿美元的钱投进去,现在想撤出来,这是我们的错。我们不是说部分减持,我们改变主意了,就是要全部卖掉。”

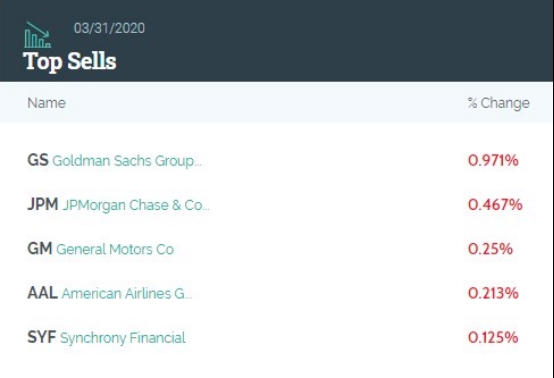

一季度,巴菲特旗下公司卖出的前五大标的分别为高盛(GS.US)、小摩(JPM.US)、通用汽车(GM.US)、美国航空(AAL.US)、Synchrony Financial(SYF.US)。

此外,13F报告显示,伯克希尔一季度将其在高盛的持股比例从1200万股大幅削减了84%,至192万股,市值从约27.6亿美元降至约3亿美元。

巴菲特减持180万股(3%)摩根大通,目前持股量为5770万股。伯克希尔过去一直是银行的大投资者,通常将此类股份控制在监管机构经常审查的10%以下。

伯克希尔哈撒韦在2019年首次披露持仓亚马逊,但第一季度对亚马逊的投资却减少了0.7%。值得注意的是,亚马逊此前警告称,在疫情期间,它一直在花更多的钱来维持运营,此举可能会拖累利润。

巴菲特自己也承认,从现在起伯克希尔要想击败标普500指数将是多么困难。他表示:“伯克希尔的稳健程度,与任何单一投资不相上下,但不愿把自己的生命押在未来10年能否跑赢标普500指数上。对多数人而言,最好的选择是持有标普500指数基金。我不会向任何人承诺,我们会做得比标准普尔500指数更好。但我可以向他们保证,我个人99%的钱都投在了伯克希尔。”

绿光资本一季度建仓

做多迪士尼、伯克希尔,清仓通用汽车

再来看看华尔街著名卖空大佬艾因·霍恩。虽然在经历了金融市场史上最糟糕的第一季度,但绿光资本(GreenlightCapital)总裁兼创始人艾因·霍恩(DavidEinhorn)为该对冲基金的投资组合增加了11只新股票。其中纳什维尔地区最大的健康科技公司Change Healthcare在投资组合中占比最高,达7.53%。在投资组合中占比1.5%-2%之间有9家,其中包括涉及产品包装及设备领域的皇冠控股(Crown Holdings Inc)、美国最大也是全球第一的跨国烟草公司奥驰亚(Altria Group Inc)、伯克希尔哈撒韦公司、迪士尼公司,而专注于勘探页岩矿的格尔夫波特能源公司(Gulfport Energy Corp)占投资组合的0.04%。

公司一季度做多油气、交通运输和保险行业公司。包括增持CNX资源公司(CNX Resources Corp)25%,增持世界上最大的商用飞机所有者艾尔卡普控股有限公司(AerCap Holdings NV)2.2%,增持金融保险公司Brighthouse Financial Inc1.86%。

另有5只股票被减仓。其中减仓幅度超过25%以上的有三只,分别是全球汽车椅座供应商Adient PLC,全球领先的高性能化学品供应商Chemours公司,为液态天然气(LNG)、液态石油气(LPG)和原油提供海运服务的国际性提供商蒂凯液化天然气合作伙伴(Teekay LNG Partners)。

清仓包括通用汽车公司(General Motors Co)、设备制造商Scientific Games Corp在内的7只股票。其中涉及能源、软件硬件、汽车、药物制造、旅游娱乐和设备制造等多个领域。

持仓比重前五的公司分别是,地产建造商Green Brick Partners Inc 公司(占投资组合比重27.66%),提供人寿保险和年金产品的美国公司Brighthouse Financial, Inc。(占比12.53%),一家独立飞机租赁公司AerCap Holdings N.V。(占比10/62%),健康科技公司Change Healthcare(占比7.53%), 高性能化学品供应商Chemours公司(占比6.17%)。

艾因·霍恩以卖空者闻名,此前曾在针对安然(Enron)和雷曼兄弟(Lehman Brothers)等公司的大笔做空中出名。在2020年初,艾因霍恩透露,他已经对奈飞(Netflix)采取了空头头寸,称这家流媒体视频公司的故事“被终结了”。然而,此后Netflix的股价上涨了40%以上,因为数百万美国人在冠状病毒大流行期间被困在家中,这让这家流媒体巨头受益匪浅。

近年来,埃因·霍恩的基金一直在苦苦挣扎,一些投资者纷纷撤资。他在一封致投资者的信中称,“截至2019年,该基金管理着约25亿美元,2019年的回报率略低于14%,不到标普500指数回报率的一半。”2018年,明星对冲基金绿光资本全年亏损34.2%,创下史上最差年度表现。尽管如此,自成立以来,该基金扣除费用和开支后的年回报率仍达到12.7%。

索罗斯基金一季度

大幅度清仓金融股

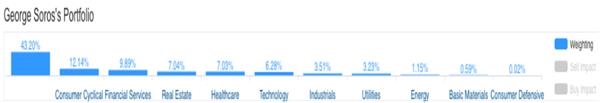

索罗斯基金管理公司最新13F报告显示,在索罗斯基金一季度投资组合中,必选消费行业的股票占比中最大(12.14%),其次是金融服务业(9.89%)、房地产(7.04%)、医疗健康(7.03%)、技术领域(6.28%)。

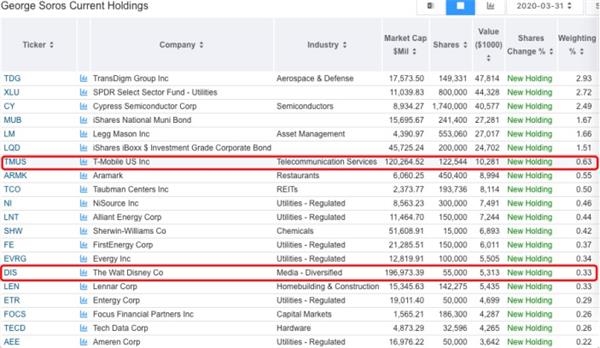

公司一季度建仓做多美盛资管、T-Mobile、迪士尼等。

此外,增持动视暴雪、Peloton、宏达理财、高盛集团等19只股票。

而谷歌、蒂凡尼在内的17只股票遭遇减持。

除了波音之外,索罗斯基金在一季度大举清仓了包括摩根大通、花旗集团、美国银行、黑石集团、第一资本投资国际集团、富兰克林资源在内的30余家金融机构。

总体来看,索罗斯基金的仓位变动整体上是顺周期而行,即清仓受到疫情影响严重的行业,建仓在平稳度过疫情时期的公司。

索罗斯日前在采访时认为,新冠疫情可能会造成长期的影响,并将之描述为“我此生的危机”。这位89岁的亿万富翁认为,新冠病毒大流行是史无前例的。而要研制出一种疫苗可能还需要很长时间。索罗斯还表示,可以确定的是,全球化和贸易情况不会回到疫情爆发开始时的水平,但没有人知道未来会如何发展。

高瓴、桥水大幅加仓中概股

高瓴资本2020年第一季度末的美股持仓情况显示,高瓴资本在美股持有60家公司的股票,以生物医疗、互联网科技为主要布局领域,持有市值超过74亿美元,中概股依然占据强势地位。在高瓴资本的美股持仓中,前五大重仓股分别是ZOOM、爱奇艺、百济神州、UBER和京东,持有市值分别为9.1亿美元、8.3亿美元、6.7亿美元、5.4亿美元和4.8亿美元。

而世界头号对冲基金桥水基金(Bridgewater)在13F文件中披露,清仓规模排名前十名的股票中,9只均为知名金融股,包括摩根士丹利、美国银行、富国银行、花旗银行、美国合众银行、高盛、摩根大通、贝莱德、PNC金融服务集团等。

值得注意的是,在桥水基金加仓的仅有的27只个股中,中概股占了很大比重。

其中,蔚来获得105.07%的增持,中通快递获得了82%的增持,58同城获得了66%的增持,拼多多获得了桥水10.09%的增持,而阿里和京东分别遭到10.62%和15.6%的减持。

(文章来源:中国基金报)