一年一度的巴菲特股东大会于美东时间5月1日下午1时30分(北京时间5月2日凌晨1时30分)在洛杉矶举行。

和去年一样,今年的年会线下活动全部取消,改为线上举办,提问环节则是从股东事先提交的问题中选出最重要的问题回答。

巴菲特的老搭档,97岁的芒格 “回归”,二人再度并肩对美国经济、加税、股票回购、航空股、银行股、比特币等一系列问题进行讨论,但依然没有提及退休和接班人的问题。

伯克希尔·哈撒韦的其他副董事长阿吉特·贾恩和格雷格·阿贝尔也出席了会议。

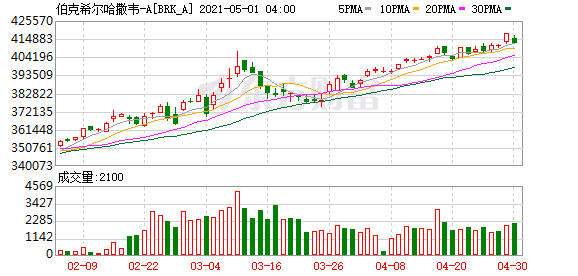

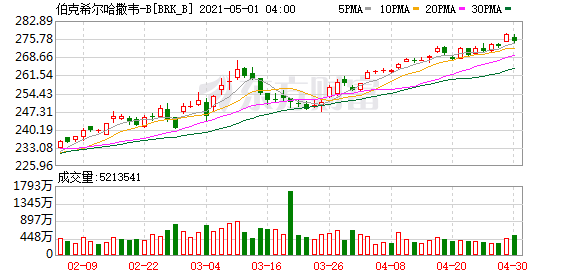

当天早些时候,伯克希尔公布了一季度财报,运营利润70.2亿美元,较去年同期的58.7亿美元同比增长20%,比2019年的55.6亿美元高出了26%以上。

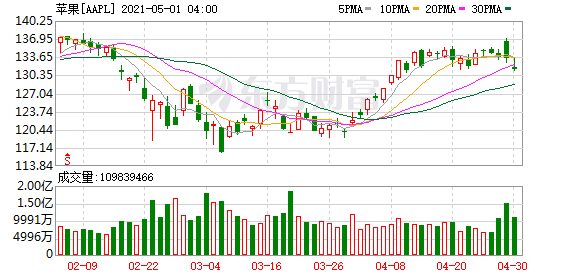

卖苹果“可能是错误”

去年四季度,伯克希尔·哈撒韦减持了5716万股苹果公司股票。对此,巴菲特表示,“去年卖了一些股票……这可能是个错误。”

巴菲特认为,苹果股票非常物美价廉,“我不觉得苹果估值疯狂,估值需要和利率做比较。”

另外,巴菲尔表示,手机是现在所有年轻人生活中必不可少的一部分,一辆车3.5万美元,很多人宁愿把车放弃也不愿意放弃苹果手机,所以伯克希尔·哈撒韦当时有机会买苹果股票是很好的。

对于苹果CEO库克的评价,巴菲特表示,库克在创意上可能比不过乔布斯,但他是“我们见过最棒的企业管理者”。

不想买回航空股

去年疫情期间,巴菲特清仓了航空股。后期航空股大涨,批评人士认为巴菲特作出了错误决定。在去年的股东大会上,巴菲特说,对航空公司股的估值犯了“可以理解的错误”,

今年,巴菲特表示,航空业去年的困境并不是出于自身的问题,和2008年银行业造成金融危机不同。但所有航空公司的整体经营规模比不上一个苹果公司,所以它们不会跻身伯克希尔的前十五大投资。

对于未来前景,巴菲特表示,仍不想买回航空股,因为商务出行仍未彻底完全复苏。

巴菲特强调,伯克希尔·哈撒韦依然通过其他企业持有很大的航空公司风险敞口。目前持有约19%的美国运通,并且持有飞机零部件及能源生产设备制造商精密机件(Precision Cast Parts)的股份。他希望美国四大航空公司经营良好,认为这些公司管理层在疫情期间表现出色。

有投资者问巴菲特对2016年收购精密铸造公司(PCC)的看法,该投资让伯克希尔·哈撒韦去年账面减记110亿美元。

对此,巴菲特表示,收购时,PCC是一家好公司,但之后它的盈利能力低于之前预期,疫情下航空业的大萧条令这家公司业务量大幅下降。

接下来,我还会继续犯错,这是毋庸置疑的。巴菲特说。

什么是最好的投资

巴菲特表示,虽然他仍钟爱银行股,但对美国银行的持股不想超过10%。“世界各地的银行业务可能会让我担心,但美国银行业比10年或15年前要好得多”。

巴菲特说,最好的投资就是轻资产、重回报,像亚马逊、苹果都是好的。现在这种企业越来越少了,而且不知道现在是轻资产,未来会不会也是轻资产,这样的企业经营是很好的。但是现在找不到非常大的公司,能够继续保持这种轻资本,而且能够在回报上成正比。

巴菲特重申,普通投资者投资指数基金比投资个股更好。他推荐标准普尔500指数基金。

巨额现金规模合理

截至今年一季度末,伯克希尔持有的现金仍环比增长5.2%,至1454亿美元,接近历史最高。对此,有股东提问,为何不用这笔巨额现金来进行“大象级别”的收购?

巴菲特表示,伯克希尔持有现金大概相当于公司业务价值的15%,规模是合理的,之后比例会降低。“有时候我们买了一些股票并不安心,要保留相应现金维护股东和投资人的利益。但是买股票也不意味着今天买明天卖,情况是一直变化的,但用别人的钱去推动自己的利益,我们是不会做出这样的事的。”

芒格认为,伯克希尔进行的这种回购操作是“高度道德的行为”,因为是回馈股东的公平操作,“如果你回购股票只是为了推高股价,那是不道德的。但如果回购股票是因为这样做符合现有股东的利益,这是一种高度道德的举动,而且批评它的人都是傻瓜。”

批评比特币与投机行为

今年,以比特币为主的加密货币价格都大幅上涨,比特币更是一度暴涨至6万美元以上。巴菲特一向对比特币嗤之以鼻。

当被问及如何评价比特币时,巴菲特拒绝讨论这个话题,而芒格则表示:“我憎恨比特币的成功,我不喜欢这种虚拟货币绑架我们现有的货币系统。比特币就好像一种凭空生出的金融产品,我不满意这一点,我认为这一点与我们文明的发展是相悖的。让其他人来批评这种虚拟货币吧。”

此外,对于今年市场盛行的SPAC投资以及大规模散户投资,巴菲特警告称,“SPAC是个杀手。据我所知,SPAC通常要在两年内花掉他们的钱。而且这种情况不会永远持续下去,但不会有人告诉你这种狂热什么时候会结束。”

巴菲特在大会上把他最喜欢的凯恩斯名言放在幻灯片上展示。“投机者可能没有坏处,就像源源不断的企业上的泡沫一样。但当企业变成投机漩涡中的泡沫时,情况就很严重了。当一个国家的资本发展成为赌场活动的副产品时,工作很可能做得不好。”

巴菲特还表示,像Robinhood这些平台正在助长股市的投机交易。他指出,在过去12-18个月内,Robinhood已经成为市场所呈现的“赌场性质方面非常重要的一部分”。

芒格对Robinhood发出了更为严厉的批评,并称这些平台依靠一种有争议的“订单流支付”作为他们的利润引擎,而不是佣金。

美国经济

巴菲特表示,在新冠疫情复苏期间,我们看到了严重的通胀,但是工资却没有跟上。

巴菲特列举了房地产业务,他表示,钢铁和木材等原材料一直在涨价,供应链完全被扭曲。通胀比人们预期要高得多,未来会接着涨。

在谈及美国疫情时,巴菲特表示,我们是在支付17%的GDP在医保上,很多国家超不过11%,疫情来袭时我们的死亡人数占全国人口的人数比好多国家都要高,所以我们医保投入很大却没有得到很好的效果。

对于拜登政府可能要加税的问题,巴菲特表示,总有一些公司试图通过宣扬会将加税转嫁给客户,令人们感到恐惧,这是是公司虚构的事情。他表示,公司税率在其职业生涯的早期更高,当时超过50%,“这不是世界末日,我们可以适应税率。”

(文章来源:国际金融报)