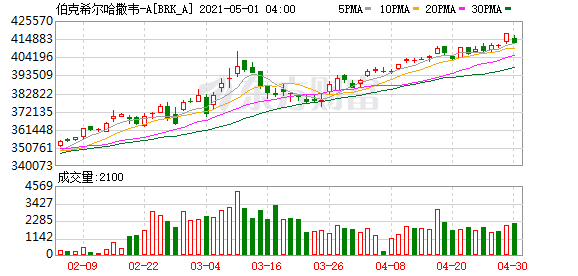

当地时间5月1日,“股神”沃伦·巴菲特的公司伯克希尔哈撒韦(以下简称“伯克希尔”)发布2021年第一季度财报,业绩扭亏为盈,彰显该公司的业务正从新冠病毒大流行的冲击中恢复。

财报指出,该公司董事长巴菲特第一季度一直在大举回购伯克希尔的股票,但回购速度略有放缓。

一季度扭亏为盈

具体来看,伯克希尔总收入为645.99亿美元,高于市场预期的636.6亿美元,去年同期为612.65亿美元; 净利润为117.11亿美元,相当于每股A类股收益7638美元;上年同期为亏损497.46亿美元,相当于每股A类股亏损30653美元。

剔除部分投资业绩,伯克希尔营业利润为70.18亿美元,同比增长20%,仅次于2019年第三季度的增长。利润部分来自于保险,制造、服务和零售业务,其中保险承保业务第一季营业利润为7.64亿美元,高于去年同期的3.63亿美元;该公司的铁路、公用事业和能源部门的营业利润为19.5亿美元,高于去年同期的17.5亿美元。

截至2021年第一季度末,伯克希尔持有约1454亿美元现金,高于2020年底的约1383亿美元。

伯克希尔的股权投资也取得了强劲增长,第一季度增长了约46.9亿美元。不过,巴菲特对投资者表示,不要关注投资收益或损失的季度波动。

伯克希尔在一份声明中称:“任何一个季度的投资收益(亏损)数额通常都是没有意义的,它提供的是每股净收益数据,对于那些对会计规则知之甚少或根本不了解的投资者来说,这可能是极其具有误导性的。”

重仓四大股票、暂不买航空股

财报显示,巴菲特在第一季度重仓四大股票。截至2021年3月31日,巴菲特前4大持仓为美国运通、苹果、美国银行、可口可乐,这四只股票持仓占其投资组合比重为69%,公允价值分别为:美国运通公允价值为214亿美元,苹果公允价值为1109亿美元,美国银行公允价值为400亿美元,可口可乐公允价值为211亿美元。

尽管苹果仍是伯克希尔投资组合中最大的头寸,但是巴菲特在5月1日对年度股东大会上承认,去年卖出一小部分苹果股票“可能是个错误”。2020年第四季度,伯克希尔减持3.7%的苹果股票至约9.44亿股。

巴菲特表示,“我们有机会买它,但去年我卖掉了一些股票。这可能是个错误。” 他补充道,苹果的股票是“非常非常便宜的”,因为苹果“对人们来说是不可或缺的,在他们的生活中扮演着巨大的角色。”

此外,巴菲特强调,将暂时不会购买航空公司的股票。去年的年度股东大会上,巴菲特宣布,伯克希尔在2019年12月抛售了其持有的美国四大航空公司:美国航空、达美航空、西南航空和联合航空的大量股份,这些公司的价值约为40亿美元。

但是,自巴菲特去年宣布这一决定以来,航空股已出现反弹。受联邦政府提供540亿美元就业支持、投资者对新冠病毒疫苗的乐观情绪以及需求反弹的提振,美国航空、达美航空和美联航的股价都比一年前上涨了80%以上,西南航空的股价也上涨了一倍。

有批评人士指出,尽管航空公司,尤其是商务旅行的长期前景仍然不稳定,但这位传奇投资者的这一举动是糟糕的。

巴菲特则表示,“一个股价低于1000亿美元的行业失去了预期的盈利能力,而国际旅行一去不复返。我不认为出售航空股是伯克希尔历史上的重大时刻,因为我们的净资产仍比美国任何公司都多。在我们出售之后,航空公司股票表现得更好。我希望他们一切顺利,但我仍然不想购买航空股。”

(文章来源:21世纪经济报道)