全世界投资人最关注的一场盛会即将到来,一年一度的巴菲特股东大会将于北京时间5月2日凌晨1:30正式举行!

在此之前,巴菲特旗下伯克希尔哈撒韦公司在北京时间1日晚公布一季报。

我们来看看财报有哪些重要内容,以及股东大会有哪些值得关注的要点。

伯克希尔哈撒韦发布一季度财报

伯克希尔哈撒韦发布财报显示,2021年第一季度营收645.99亿美元,前值为612.65亿美元,预期为635.39亿美元。此外,今年第一季度公司回购了共计66亿美元的自家股票。

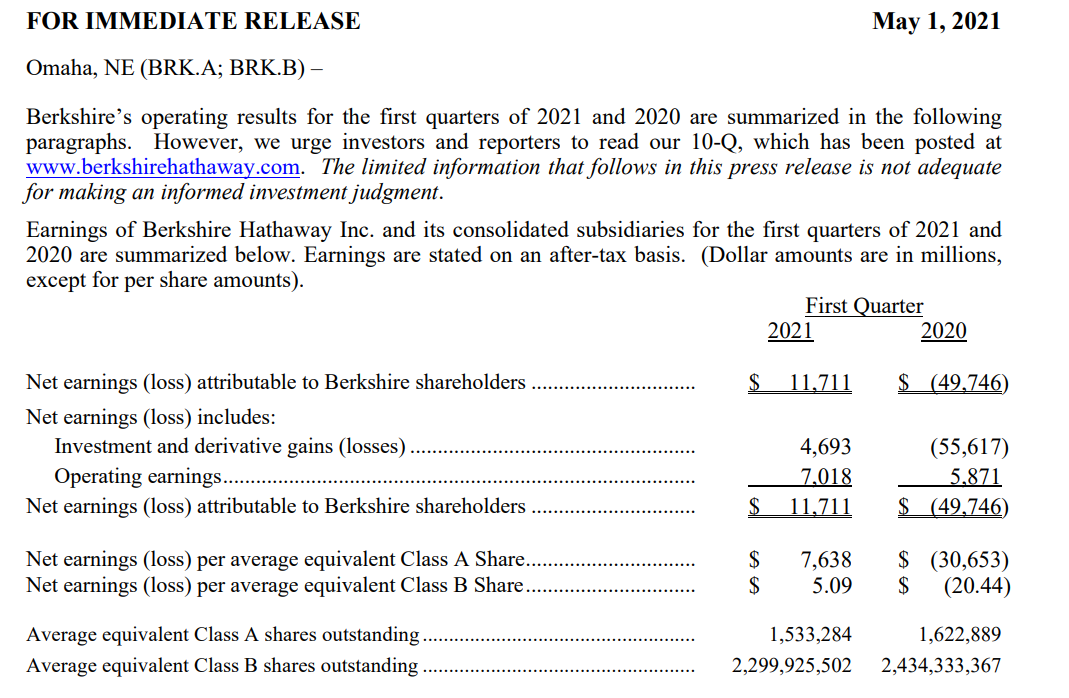

公司当季运营利润70.2亿美元,较去年同期增长20%,比疫情暴发前、也就是2019年的55.6亿美元高出了26%以上。

在计入其所投资盈利后,公司一季度净收益117.11亿美元(相当于750多亿人民币)。

第一季度现金储备为1454亿美元(约合9500亿元人民币),2020年底的现金储备为1383亿美元。在本季度增长了约5%,略低于去年第三季度末的记录水平。

第一季度投资和衍生品净收益为46.9亿美元,去年同期亏损556.2亿美元。伯克希尔哈撒韦称,许多企业正在从疫情的影响中恢复,第一季度营收和净利润都有所上升。

伯克希尔的股票投资也取得了可观的收益,上一季度增加了约28亿美元。但是,巴菲特告诉股东,不要在投资收益和损失上关注季度波动。

伯克希尔哈撒韦在一份声明中说:“任何给定季度的投资收益(亏损)通常是没有意义的,它提供的每股净收益数字可能会给那些几乎不了解会计规则的投资者造成极大的误导。”

第一季度A类普通股每股盈利7638美元,去年同期每股亏损30653美元。第一季度B类普通股每股盈利5.09美元,去年同期每股亏损20.44美元。

另外,巴菲特也公布其最新的四大持仓,占其投资组合比重为69%。

截至3月底,苹果仍然是伯克希尔哈撒韦投资组合中最大的单一股权,价值超过1100亿美元。其他持仓量最大的是美国运通,美国银行和可口可乐。

前四大持仓的持股数没有变化,变化只有市值。截至2021年3月31日,伯克希尔哈撒韦前4大持仓为:

苹果1109亿美元

美国银行400亿美元

美国运通214亿美元

可口可乐211亿美元

4家合计占整体股票持仓的69%,即苹果1家占比约40%。

从巴菲特四大重仓股今年以来的表现看,苹果和可口可乐表现一般,美国银行和美国运通则涨幅明显,为巴菲特贡献较多收益。

苹果股票今年以来先跌后涨,基本持平。

美国银行和美国运通今年以来涨幅可观,均达到30%。

可口可乐也是先跌后涨,表现平淡。

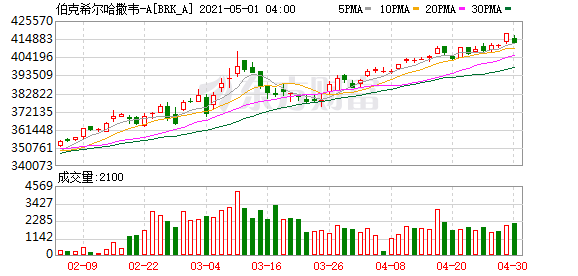

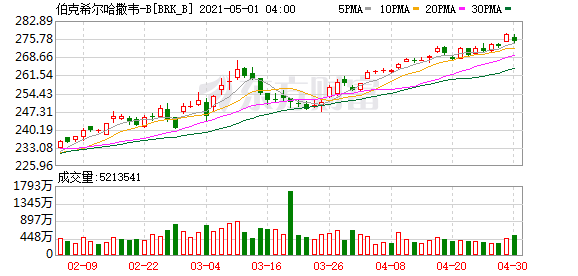

据悉,由于回购计划和运营业务复苏,伯克希尔-哈撒韦的“B股”今年以来上涨了18%以上,创下历史新高。

巴菲特股东大会即将召开

北京时间5月2日凌晨1点30分,伯克希尔-哈撒韦2021年度股东大会、也就是人们常说的巴菲特股东大会,将在美国加州洛杉矶开幕。巴菲特和他的多年投资伙伴查理·芒格都将出席,这也是这一年度大会首次在美国内布拉斯加州奥马哈市以外的地方举行。受疫情影响,今年巴菲特股东大会连续第二年在线上举行。

与去年一样,今年的股东大会依旧采取网上直播的形式。不过,巴菲特乐观地期许,当2022年在疫情有所好转的情况下,能与大家恢复在线下见面的传统。

与往年不同的是,今年的股东大会并不是在巴菲特的老家奥马哈举行,而是在南加州的洛杉矶。巴菲特作出这一决定的唯一理由,是他“非常想念”他的老搭档、已经97岁高龄的芒格(Charlie Munger)。

去年由于疫情关系,作为巴菲特“金牌搭档”的芒格未能陪伴巴菲特出席股东大会,取而代之的是58岁的伯克希尔哈撒韦公司副董事长格雷格·阿贝尔(Greg Abel),“去年以来,我很想念芒格,更重要的是,我知道你们肯定也很想念他。”巴菲特说。

在1:30至5:00的三个半小时内,伯克希尔哈撒韦公司董事长兼CEO沃伦·巴菲特(Warren Buffett)和他的“黄金搭档”查理·芒格(Charlie Munger)将回答投资者疑问,并分享其关于商业和经济的精辟观点。伯克希尔哈撒韦副董事长格雷格·阿贝尔(Greg Abel)及阿吉特·贾恩(Ajit Jain)也将上台回答相关领域的问题。

基金君想了一下,估计大家会问两位大佬关于比特币、狗狗币这类加密货币的看法,此前,巴菲特一贯的态度是:“没有价值。”即使如此,加密货币市场的火热还是让投资者们每年都想听听巴菲特的最新看法。尤其在今年,比特币一度暴涨至6万美元以上,市值甚至超过了伯克希尔公司。

另外,国内的投资者会关心如何看待持有比亚迪超过20倍的收益,毕竟去年底,比亚迪的市值涨到了伯克希尔哈撒韦的前十大持仓。

而巴菲特今年已经91岁,而他的“黄金搭档”芒格今年已经97岁。鉴于两人年事已高,接班人计划也成为了巴菲特股东大会绕不开的话题。

盘点过往60年精彩发言

整理by兴证全球基金

投资这样一个低估且有很好(安全边际)保护的项目,是获得证券长期收益的可靠手段。

——1958年伯克希尔哈撒韦致股东信

我们可能达到的任何一个优秀纪录,其相对工业平均价格指数的超额收益都不太可能总是稳定的。如果这种纪录可能被实现,那么我们尽可能这样做:在股票市场稳定或是下跌的情况下,获得高于平均水平的投资业绩;而在股票市场上涨的情况下,获得与平均水平持平或者略低的投资业绩。

——1960年伯克希尔哈撒韦致股东信

无论如何,基于证券固有价值并且以低于该价值的价格进行买入的行为是具有令人感到舒适的安全边际的。在具有相当的安全边际的前提下买入的股票将具有较大的升值潜力。长期以来,我们对于买入时机的选择都要优于我们对于卖出时机的选择。

——1961年伯克希尔哈撒韦致股东信

虽然我认为5年是一个更加合适的时间段,但是退一步说,三年是最少最少的一个检测投资绩效的时间段。如果在累积三年(或更长)的时间里我们的投资绩效表现糟糕,那无论是你们还是我自己都应该考虑一种更好的让资金保值增值的方式。

——1962年伯克希尔哈撒韦致股东信

对于取得控制权的投资而言,往往需要花费我们较长的一段时间才能看到利润。也正是因为如此,在买入的时候,我们需要一个宽大的安全边际,否则我们宁愿错过一些“机会。”

——1963年伯克希尔哈撒韦致股东信

我们并不在乎市场是否会立即反应这些股价被低估的股票,事实上,我们宁愿价格不要反应,因为通常我们不断会有资金流入以供我们进场投资,持续不断以便宜的价格买进最终证明比趁短期股价上扬出脱持股所赚取的利益更多。

——1979年伯克希尔哈撒韦致股东信

那就是我们在买股票时,必须要坚持安全边际,若是我们所计算出来的价值只比其价格高一点,我们不会考虑买进。我们相信恩师葛拉罕十分强调的安全边际原则,是投资成功最关键的因素。

——1992年伯克希尔哈撒韦致股东信

本人在数年前曾买下位于Manchester的Waumbec纺织厂,以扩大我们在纺织业的投资,虽然买进的价格相当划算,也取得一些价美物廉的机器设备与不动产,几乎可以说是半买半送的,但即使我们再怎么努力,整个决策事后证明依然是个错误。因为就算我们再努力,旧的问题好不容易才解决,新的状况又冒出来。最后在经过多次惨痛的教训之后,我们得到的结论是,所谓有“转机”(Turn-arounds)的公司,最后显少有成功的案例,所以与其把时间与精力花在购买廉价的烂公司上,还不如以合理的价格投资一些体质好的企业。

——1979年伯克希尔哈撒韦致股东信

必须特别注意的是,本人虽然以反应快速著称,不过却花了二十年才明白要买下好企业的重要性,刚开始我努力寻找便宜的货色,不幸的是真的让我找到了一些,所得到的教训是在农具机械、三流百货公司与新英格兰纺织工厂等经济形态上上了一课。

——1987年伯克希尔哈撒韦致股东信

相信我时间虽然是好公司的朋友,但却是烂公司最大的敌人。

——1989年伯克希尔哈撒韦致股东信

不管是在经营企业或是投资通常坚持在容易又明显的好公司会比死守在有问题的公司要来的好,当然有时困难的问题也有被解决的机会。

——1989年伯克希尔哈撒韦致股东信

查理跟我着眼的是投资组合本身的经营成果,以此来判断投资是否成功,而不是他们每天或是每年的股价变化,短期间市场或许会忽略一家经营成功的企业,但最后这些公司终将获得市场的肯定。

——1987年伯克希尔哈撒韦致股东信

依我看来,查理最重要的建筑功绩,是设计了今天的伯克希尔。他给我的设计图很简单:忘记你所知道的,以极好的价格买入普通生意,相反地,以合理的价格买入极好的生意。纵使有了查理的设计,自Waumbec之后,我还是犯了很多错了。最可怕的错误是Dexter鞋业。当我们于1993年购买该公司的时候,它有很好的记录,在我眼中,全然不像烟蒂股。然而,因为外国的竞争,它的竞争优势,很快蒸发,而我根本没有发现这点。作为一场金融灾难,这是那种值得被写进吉尼斯世界纪录的。

——伯克希尔过去、现在和未来

“最近几年可乐和吉列剃须刀在全球的市场份额实际上还在增加。他们的品牌威力。他们的产品特性,以及销售实力,赋予他们一种巨大的竞争优势,在他们的经济堡垒周围形成了一条护城河。相比之下,一般的公司在没有这样的保护之下奋战。就像彼得·林奇说的那样,销售相似商品的公司的股票,应当贴上这样一条签:”竞争有害健康。

——1993年伯克希尔哈撒韦致股东信

如果你不打算持有一家公司股份十年以上,那最好连十分钟你都不要拥有它,在慢慢找到这样盈余加总能持续累积的投资组合后,你就会发现其市值也会跟着稳定增加。

——1996年伯克希尔哈撒韦致股东信

我们根据“护城河”、它加宽的能力以及不可攻击性作为判断一家伟大企业的主要标准。而且我们告诉企业的管理层,我们希望企业的护城河每年都能不断加宽。这并不是非要企业的利润要一年比一年多,因为有时做不到。然而,如果企业的“护城河”每年不断地加宽,这家企业会经营得很好。

——2000年伯克希尔·哈撒韦股东会

一家真正伟大的公司必须要有一道“护城河”来保护投资获得很好的回报。但资本主义的“动力学”使得,任何能赚去高额回报的生意“城堡”,都会受到竞争者重复不断的攻击。因此,一道难以逾越的屏障,比如成为低成本提供者,像盖可保险(ceico)或好事多超市(costco),或者拥有像可口可乐、吉利、美国运通这样家喻户晓的强大品牌,才是企业获得持续成功的根本。

——2007年伯克希尔哈撒韦致股东信

对于那些打算在买入后一两年内出售股票的投资者而言,我不能够提供任何保证,不论他们的买入价格是多少。 在如此短的时间内,总体股票市场的变动,对于你结果的影响,将可能远远重要于伯克希尔股份内在价值相伴发生的变化。

——伯克希尔的过去、现在和未来

(文章来源:证券时报)