时隔三个月,邮储银行300亿定增申请获得证监会审核通过。

3月1日,邮储银行发布公告称,当日证监会发行审核委员会审核通过了该行非公开发行A股股票的申请。据此前定增预案,该行拟面向控股股东邮政集团,非公开发行A股股票数量不超过54.05亿股,募集资金总额不超过人民币300亿元。扣除相关发行费用后将全部用于补充该行的核心一级资本。

定价方面,邮政集团认购本次非公开发行A股股份的认购价格为5.55元/股。另据监管部门相关规定,邮政集团所认购的本次非公开发行的股份自取得股权之日起5年内不得转让。

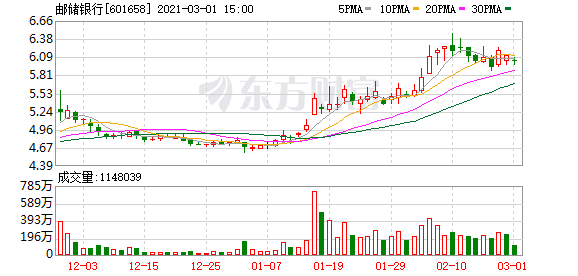

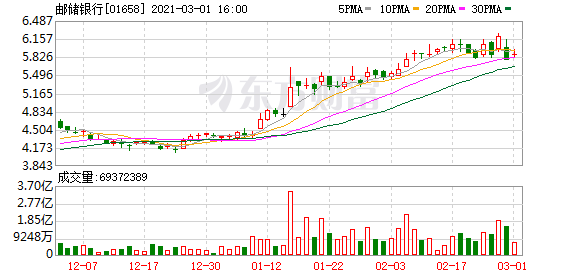

今年以来,邮储银行A股和H股股价均呈现出较大幅度的涨幅。“巴菲特门徒”李录大举买入邮储银行的消息流传后,引发更广泛的市场关注。年初至3月1日收盘,2个月内邮储银行的A股和H股股价上涨幅度分别达26.5%和35.2%。

邮政集团持股比例将提升至67.3%

邮储银行在去年11月30日公布的定增预案中披露了此次增发股份的数量、发行价格和定价原则等细节。

此次非公开发行的A股股票将以人民币1元/股为面值,募集资金总额不超过人民币300亿元,控股股东邮储集团将以现金的方式认购此次发行的54.05亿股股票。根据证监会、银保监会及上交所的相关规定,邮政集团所认购的本次非公开发行的股份自取得股权之日起5年内不得转让。

具体来看,邮储银行的定价基准日为2020年11月30日,据此前公布的定价原则,邮政集团认购本次非公开发行A股股份的每股认购价格为5.55元。数据显示,3月1日邮储银行A股股票收盘价为6.02元/股。

值得注意的是本次发行结束后,邮储银行的普通股总股本将从869.79亿股增至923.84亿股。同时,邮政集团持有该行股份将从65.27%提升至67.30%,并且不会导致该行控制权发生变化。

定增可持续满足资本监管要求

此前定增预案显示,邮储银行此次300亿规模的定增资金,扣除相关发行费用后将全部用于补充该行的核心一级资本。数据显示,截至2020年9月末,邮储银行资本充足率、一级资本充足率和核心一级资本充足率分别为13.86%、11.81%和9.51%。

邮储银行预计,若以9月30日为测算基准日,假设此次非公开发行募集资金总额为300亿元,在不考虑发行费用的前提下,此次定增完成后,邮储银行资本充足率、一级资本充足率和核心一级资本充足率分别将提升至14.40%、12.35%和10.05%,增幅较为显著。

在定增预案中,邮储银行解释了此次非公开发行的背景和目的:为持续满足资本监管要求,促进该行业务平稳健康发展,邮储银行需要合理利用外源性融资工具补充核心一级资本,以夯实资本实力,提升资本充足水平,满足稳健经营和业务发展需要,并提高风险抵御能力和盈利能力。

据了解,自2016年起,央行实施“宏观审慎评估体系”,强调了宏观审慎资本充足率是评估体系的核心,资本水平是金融机构增强损失吸收能力的重要途径,资产扩张受资本约束的要求必须坚持。

光大证券金融业分析师王一峰在研报中表示,下一阶段,邮储银行整体资本充足率水平有望比肩其他国有大行,未来邮储银行有可能被纳入国内系统重要性金融机构(D-SIBs),核心一级资本充足率要求或将由7.5%升至8.5%,定增后核心一级资本充足率安全边际增厚,有助于缓解未来再融资压力。

多家机构:定增有助其长期稳健发展

此次邮储银行抛出的300亿元定增计划,将对其产生何种影响?多家证券研究机构表达了积极看法。

国信证券王剑团队此前在研报中表示,邮储银行定增将进一步补充公司资本,有助于保持其长期成长能力。该行2020年前三季度实现归母净利润528亿元,同比下降2.7%,但三季度单季归母净利润192亿元,同比增长13.5%,单季盈利增速由负转正。从邮储银行最新披露的业绩来看,邮储银行基本面稳中向好。

光大证券金融分析业王一峰在此前研报中指出,邮储定增方案完成后,核心一级资本将提升0.54个百分点,资本夯实后,资产端增长动能将进一步提升。同时,邮储银行在A股上市以来,大股东邮政集团多次增持,体现了邮政集团对公司未来发展信心。

申万宏源金融业首席分析师马鲲鹏在先前研报中预计,2021年邮储银行净息差稳定,资产质量平稳。主要体现在其强大的负债端基础上,邮储银行近年来持续优化资产与信贷结构,贷存比、贷款占比、零售贷款占比逐季改善。

中银证券的研报指出,此次控股股东邮政集团的溢价增持显示对邮储银行未来发展的信心,核心资本补充也将助力邮储银行业务规模的稳健扩张。中银证券认为邮储银行存贷比低,资产端业务发展空间大;负债端存款占比高,市场资金利率上行环境下负债端成本优势凸显,看好其未来业绩表现。

(文章来源:券商中国)