随着我们在美股市场上投资的时间越来越长,赚的钱越来越多,我们发现了一个有意思的现象,有相当一部分人在投资的过程中特别浮躁,很难沉下心来愿意去真正的认识、了解一家公司,而是热衷于去追逐各种热门,哪个热门就去追逐哪个,搞来搞去自己花的时间、精力都不少,心理还被折磨的不轻,到最后也没赚到什么钱。还把自己搞的心力交瘁的,这是有啥意思吗?何苦呢。还不如沉下心来,稍微去关注一些真正有价值但相对来说不那么热门的公司。

比如默克公司(MRK.US)就属于那种有价值但相对来说不那么热门的公司之一。默克虽然是世界上最大的制药公司之一,但我们发现,在美股市场上与其他公司相比这家公司好像没有得到投资者足够的重视,也没有那么热门。

这家公司目前拥有世界上最大、最有前景的药物之一Keytruda,在可预见的未来将产生巨大的收入增长,而且股价还不贵,股息收益也很稳定。

随着巴菲特老爷子指使伯克希尔哈撒韦(BRK.A.US)一出手就花了20亿美元买入这家公司2200万的股份,为默克公司带来强劲的价值背书,这使我们对自己的判断更加有信心了。

接下来我们就来聊聊默克这家公司。

默克公司拥有强劲的增长前景

在生物技术和制药行业衡量一家公司能不能赚到钱,很大程度上取决于这家公司的药物组合行不行。那些获准上市销售时间不长、短期内不会面临专利问题的公司,在未来通常都会很赚钱,而那些面临大量独家经营权损失的公司,在增加收入方面可能会面临很大的问题。当然,药物的有效性对一家公司能不能转到钱也很重要,但同样重要的是,那些可以治疗更多疾病的药物在未来会非常非常的赚钱,可以赚到数不清的钱。

基于这些因素,默克公司的Keytruda就符合这些要求。Keytruda在相关领域是世界上最好的药之一,这种药可以治疗一系列肿瘤,包括黑素瘤和结肠直肠癌等疾病。

肿瘤是全世界制药行业最大的细分市场之一,预计到2025年市场规模将会达到1800亿美元,所以一家公司只要在这个领域发展的好,就意味着在这个巨大的潜在市场,可以赚到数不清的钱。

而默克公司的Keytruda不但可以用于治疗肿瘤还可以治疗一系列适应症,这意味着其产生收入的潜力并不局限在某一细分市场。Keytruda可用于治疗的适应症除了肿瘤外还可以治疗肺癌,这是癌症领域最大的适应症之一。Keytruda每年仅在肺癌市场就能轻松创造超过120亿美元的收入(朋友们,少吸些烟,你看只是一家卖药的公司仅在肺癌这一个细分领域每年就可以赚到120亿美元)。

除此之外,Keytruda还可以用于治疗其他癌症。Keytruda在最近一个季度的营收为37亿美元,年收入约为150亿美元。考虑到第三季度受到卫生事件的影响,Keytruda创造的收入有可能会更高。因为有些人倔的很,在卫生事件期间即使生病了以后是不愿意去医院检查的,这就导致去医院检查癌症的机会减少了,与正常情况相比,治疗的时间也减少了。但是一旦卫生事件结束,一切都恢复正常了,有些人健康出现问题后,肯定会去医院做癌症检查。所以Keytruda和其他抗癌药物的收入可能会更高。即使最近几个季度受到卫生事件的影响,Keytruda在第三季度的收入同比增长仍然超过了20%。(你看看,这下好了吧,圆满了吧,生病了,不趁早去医院检查,结果就是不但遭受着痛苦,还花着高价买着救命的药,大把大把的钱却让这些制药公司赚了。)

Keytruda的收入之所以能一直的持续增长,不仅仅是因为药物价格的上涨和市场规模的增长,还有一些其他的因素。比如Keytruda目前正通过数百项研究对更多的适应症进行评估,并定期把这些研究成果批准用于新的适应症。仅在第三季度,Keytruda就获得了两个新适应症的优先审查权,同时在日本也获得了两个新适应症的批准。由于Keytruda这种药获准上市销售的时间不长,所以会一直受到专利保护,默克公司应该能够将Keytruda的专营权再延长很多年。分析师目前预计,Keytruda在几年后成为全球最畅销的药物后,创造的收入将会达到240亿美元,单是这一种药物的增长就会在未来几年不断的为默克公司带来收入。除此之外,默克公司还有其他可以创造收入的药物,比如肿瘤药物Lynparza和Lenvima,为默克公司创造的收入在最近一个季度分别增长了58%和29%。

默克公司在动物保健市场的业务同样也做的风生水起,赚钱赚翻了。上一季度在动物保健方面的收入增长了12%。动物保健是另一个主要细分市场,预计在本世纪中期全球动物保健市场每年的增长将会超过700亿美元。由于目前卫生事件已经扩大到了宠物市场,默克公司在动物保健市场的业务也有很大的增长潜力。

总的来说,默克公司的赚钱能力很强,这要归功于其拥有多元化的药物组合以及拥有世界上最畅销的药品之一。分析师预测,未来默克公司的收入和利润还会继续增长。

巴菲特指使伯克希尔哈撒韦买入默克公司股票是有充足理由的

巴菲特掌控的伯克希尔哈撒韦作为世界上最赚钱的公司之一,能花20亿美元买入默克公司2200万股股份。必定是经过充分考虑和有充足理由的。比如默克公司有很多巴菲特喜欢的因素:有吸引力的估值、可观的股息、非周期性、低风险的业务模式、强大的管理团队,以及良好的市场地位带来的稳定赚钱能力。

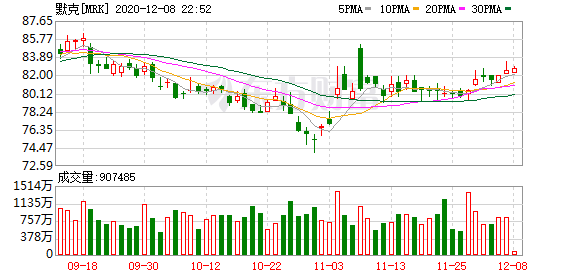

按照管理层的指引区间计算,默克公司目前的股价为82美元,是今年预期净利润的13.7倍。这一指引意味着今年每股收益将增长15%,尽管有外汇方面的不利因素和公司部分业务受到卫生事件的影响,但这显示出公司目前的潜在增长势头仍然很强劲。

从一个月后开始的2021年每股收益预估来看,默克公司的市盈率仅为12.5倍,看起来一点也不贵。假设默克公司永远保持这一估值,那么8%的每股收益增长率和3.2%的股息收益率将使总回报率达到10%以上,以目前的价格来看,默克公司看起来是一家非常稳健的公司。这非常符合巴菲特喜欢的具有稳定的赚钱能力这一特征。

说到默克公司的股息,我们可以来看看,从下表我们可以看到默克公司一直在定期的增加股息:

虽然默克公司的股息增长率在过去一年中起伏不定,所以股息增长的记录并不完美,有一些年份的增长率很低,如2014-2018年。尽管如此,如果默克公司每年都在增加股息,至少在未来几年内还在增加,那么长期持有默克公司的人的收入也会随着时间的推移而不断的增长。这也非常符合巴菲特喜欢的具有可观的股息这一特征。

默克公司还通过股票回购将部分现金返还给股东,尽管在最近几年,股票回购只起了很小的作用。但默克公司把更多的钱花在了研发和资本支出上,这对默克公司来说是正常的,因为默克公司拥有Keytruda这样的高潜力资产。投资于这些资产可以实现其价值最大化,公司把钱花在这些地方比过多的关注股票回购要好。如果默克公司继续保持现在的支出模式,即使未来股价下跌的话,仍然会对每股收益增长产生积极影响。

结论

天下没有不散的宴席,也没有不存在风险的投资,这一点也适用于默克公司,但由于默克的多元化业务具有巴菲特喜欢的非周期性特征不依赖于经济状况,再加上获准上市时间不长的药物组合,在可预见的未来不会出现重大问题,所以,投资默克公司的风险是相当有限的。

稳定的赚钱能力、高于平均水平的股息收益率以及低廉的估值吸引了90岁了还耳聪目明的巴菲特,对其他投资者来说,少干些为了追热点而追涨杀跌的事,沉下心来,稍微关注一些真正有价值的,对全人类健康都有好处而且你自己还能赚到钱的公司不好吗?

(文章来源:智通财经网)